コラムVol.106 敵は本能にあり:へそ曲がりの『投資の考え方』第9回 「金余り」とは、どこにお金が余っているのか?

- 荒 和英 (あら かずひで)

- 1982年三菱信託銀行(当時)入社。1985年より為替ディーラー、ファンドマネージャー、エコノミストなど、資産運用の最前線で投資業務に携わる。25年以上にわたるキャリアを生かして、2011年からマーケットレポートの執筆や投資に関するセミナー講師、TV出演(BSジャパン「日経モーニングプラス」)や執筆活動(『資産活用いろはかるた“い”の巻、“ろ”の巻』)などを精力的に行っている。

「絵に描いた金 (元句:絵に描いた餅)」

先日、カミさんから「『金余り』ってよく聞くけど、どこにお金が余っているの?我が家に、いつ回って来るの?」と質問されました。「金余り」と聞くと高く積まれたお札の山を思い浮かべますが、残念ながら、我が家には山どころか丘すらありません。しかし、実を言うと、経済関連で使われる「金余り」という言葉の意味は、我々が一般的に思い浮かべるイメージとかけ離れているのです。この言葉の意味する所は、日本銀行やFRB(米国中央銀行)が「量的緩和政策」で大量な資金を供給する結果、企業や個人が低利のお金を借り易くなるというだけのこと。今回は当初の予定を変更し、前回「バブルは、どのように発生するのか?」で言及した「金余り」について、考えてみます。

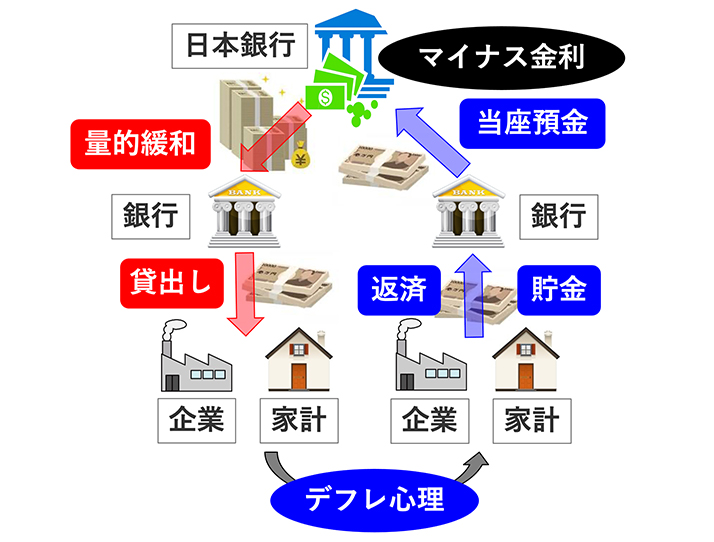

日銀の量的緩和政策は、昨年実施された特別定額給付金のように個々人へ直接お金を支給している訳ではありません。日銀は、債券(国債や社債など)や株式ETF(指数連動型上場投資信託)、J−REIT(不動産投資信託)のような金融資産を民間銀行や市場から購入し、その代金を支払うことで資金を供給しています。そして、図表1の左側のように、日銀からの代金を受けた銀行は企業や家計への貸出しを増やし、資金に余裕のできた企業は生産活動を増強させ、家計は住宅購入や消費を増やす上に、超低金利の預貯金からあふれたお金が投資へ回る結果、景気回復や物価上昇、株式・不動産市場の上昇が期待できるという理屈。つまり、川上で日銀が大量の資金を放出し、銀行経由でお金が企業や家計、市場へ行き渡ることで、最終的に「デフレ環境(景気低迷・物価低下・相場下落)」から脱却しようとする作戦なのです。

しかし、アベノミクス「三本の矢」の一本として脚光を浴びた日銀の量的緩和政策は、次第に効力を失っていきました。何故なら、元々「デフレ心理(景気回復や物価上昇、相場上昇を疑う心理)」が強い上に、80年代資産バブルやリーマンショックのトラウマを抱える日本では、借金や投資にためらいを感じる人が多かったから。図表1の右側のように、企業は融資の返済を優先し個人は預貯金を選んだ結果、日銀が供給したお金はブーメランのように日銀にある民間銀行の当座預金へ戻るという皮肉な結果になりました。つまり、日本がどれだけ金余りになったとしても、借入や投資というアクションを起こさない人にとって、その金余りは何の役にも立たないのです。

「お金余ってバブル百倍 (元句:可愛さ余って憎さ百倍)」

投資の世界に、「アニマル・スピリット」という言葉があります。元々は経済学者ケインズの言葉で、経済活動を動かす人々の期待心理を表す用語でしたが、昨今は、状況に応じて積極的にリスクを取る精神や姿勢を示す言葉として使われています。たとえば、「金余りでも投資の増えない日本人はアニマル・スピリットに欠けている」のような表現ですが、逆に、投資家がアニマル・スピリットを持っていると、何が起こるのでしょう?

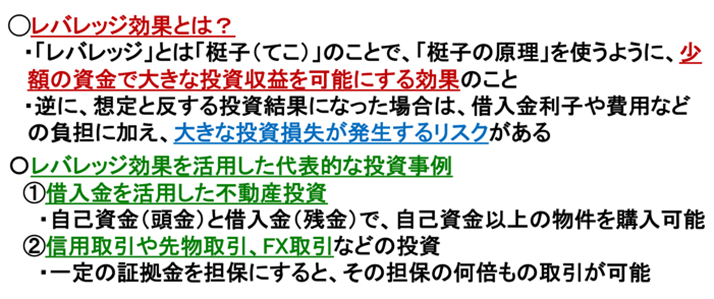

相場上昇の中で「確証バイアス」が働くと投資家は強気になりますが、アニマル・スピリットを持った投資家の場合、より大きく儲けるために少額の資金で大きな投資収益を獲得可能な図表2のレバレッジ効果の活用が増えてきます。80年代日本資産バブルの時も、日銀の利下げと金融機関の積極的な融資という金余りの中、借入金を元手にした不動産投資や株式信用取引が急増し、バブルが急速に膨らみました。このようなアニマル・スピリットは、資産バブル崩壊後の日本で鳴りをひそめましたが、米国ではリーマンショック後もまだ健在です。

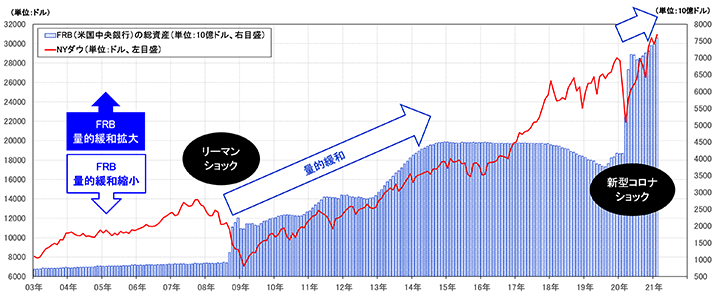

出所:Yahoo!ファイナンス(アメリカ版)、FRBデータより三菱UFJ信託銀行作成

図表3で、FRBの量的緩和拡大期に米国株式NYダウが上昇してきた実績を見ると、米国経済や市場を守るためにFRBが金融を緩和している時は素直に株式を買った方が良いという、ウォールストリートの相場格言「Don’t fight the Fed(FRBと闘うな)」の正しさが分かります。また、新型コロナショックにも関わらず、FRBの量的緩和政策を信じて株式を購入した米国投資家は、まさにアニマル・スピリットの申し子と呼べるでしょう。しかし、この「金余り」と「アニマル・スピリット」のコンビは、バブルを大きく膨らませる原動力にもなってしまう点に注意が必要です。特に、借金でレバレッジを高めた投資家がバブル崩壊に直面し、借金返済のために保有資産を投げ売りしてしまう「バランスシート調整」の危険性は要注意。このバブル崩壊時に相場下落を加速させる「バランスシート調整」の説明は別の機会に回すことにして、次回はバブルを成熟させるもう一つの要素、行動経済学の「横並びバイアス」について考えてみます。「横並びバイアス」は、日本の資産バブル時に多くの未経験者を巻き込んだ元凶で、集団内にアニマル・スピリット感染者が増えることで、バブルを更に大きく膨らませる起爆剤になるのです。