特約付き金銭信託

[パーソナルトラスト]

お客さまご自身やご家族の方の財産管理について、将来にわたっての不安を解決することができます。

[パーソナルトラスト]

の特徴

特徴01

大切な方のために、三菱UFJ信託銀行が長期にわたって財産を管理いたします

お客さまご自身や大切なご家族に代わって、三菱UFJ信託銀行が最長30年にわたって財産の管理を行います。

特徴02

大切な財産を、安定的に運用いたします

お客さまのご資金を元本保証の指定金銭信託5年もので安定的に運用を行います。

特徴03

お客さまのご要望に沿った管理方法を自由に設計することができます

信託ならではのオーダーメイドの特約を設定することにより、お支払方法(定時定額払い・臨時払い)、期間等を自由に設計することができます。

特徴04

遺言による信託設定をすることもできます

「遺言信託[遺心伝心]」※1と組み合わせることで、相続発生後にご資金の管理・運用が開始するような信託設定をすることもできます。

-

※1

遺言信託業務には当社所定の手数料がかかります(くわしくはパンフレットをご覧ください)。

手数料例(消費税込):取扱手数料〈新規作成時〉100万円型プラン1,100,000円、30万円型プラン330,000円、変更取扱手数料〈書換・変更時〉55,000円、年間保管料〈遺言保管中〉年5,500円、遺言執行報酬額〈遺言執行完了時〉財産額2億円(うちMUFGグループ預かり財産※2額が5,000万円)の場合 100万円型プラン1,540,000円、30万円型プラン2,640,000円 -

※2

MUFGグループ預かり財産とは、三菱UFJ銀行、三菱UFJ信託銀行、三菱UFJモルガン・スタンレー証券と預託契約等(貸金庫契約を除く)を締結している預金、有価証券、その他の預託財産を指します。

本商品に係る法務上、税務上の取り扱いについては、弁護士、税理士等にご確認ください。また、本商品のお申込みにあたっては、必ず契約書等の内容をご確認のうえ、ご自身でご判断ください。くわしい内容につきましては、三菱UFJ信託銀行の本支店担当者にお問い合わせください。

このような方に

自分に万一のことがあっても、残された家族に安定的な生活基盤を確保してあげたい。

自分亡きあと、残された配偶者や子供たちは計画的な財産管理ができるだろうか?誰かにだまされたりしないだろうか?

障がいを持つ子供が将来財産管理で困らないようにしてあげたい。

いまは世話ができるので問題ないが、私たち夫婦に万一のことがあったときに、自ら財産管理ができない子供の生活が心配で仕方がない。

かわいい孫にお金を残してあげたい。

かわいい孫たちへお金を残したいが、未成年者等へ一括で資金を渡してしまうと、孫の人生を狂わせてしまうかもしれない。何かよい手立てはないだろうか?

将来、自分の判断能力が衰えたときの、財産管理の不安を解消したい。

いまは元気だが、将来判断能力が衰えたときの財産管理が心配だ。他人(親族・友人等)にはなかなか頼みにくいし、どうしたらよいだろう?

自分に万一のことがあった後生前にお世話になった団体に感謝の想いを伝えたい。

一括で寄附をしてしまうと感謝の想いがきちんと伝わらないかもしれない。

何かよい手立てはないだろうか?

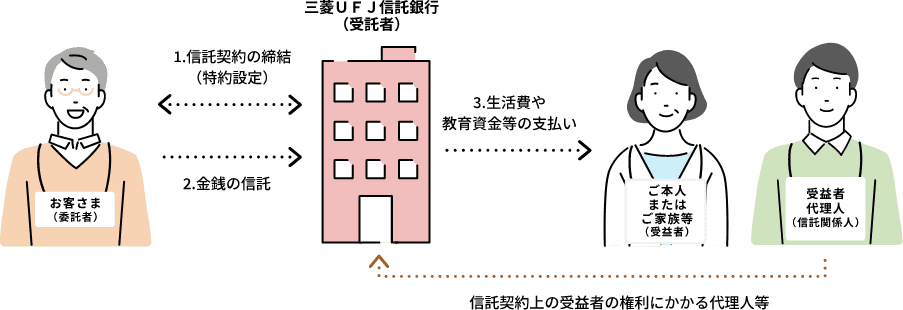

[パーソナルトラスト]

のしくみ

信託契約の受益者(信託の利益を享受する方)をご本人さまとする「自益信託」、またはご本人さま以外の方とする「他益信託」にすることで、

お客さまのご意向に沿った形で金銭を交付することができます。

成年後見制度のご利用についてもご相談を承ります

成年後見制度の受け皿として、1999年12月、日本司法書士連合会が(社)成年後見センター・リーガルサポートを設立。財産管理や身上監護(介護、施設への入退所等の生活について配慮すること)の契約、遺産分割等の法律行為等を自分で行うのが困難であったり、悪徳商法等の被害にあうおそれがある方等、判断能力が不十分な方々を支援しています。2002年12月に(社)成年後見センター・リーガルサポートと成年後見制度相談・利用に関する協定を締結し、財産の円滑な継承についてお応えしています。

くわしい資料をご希望のお客さま

窓口でのご相談をご希望のお客さま