�R����Vol.149 �m���ē�����m�苒�o�N�� ��5�� DC�̎����`���f�|�C���g�Ƃ́`

- ������ ���v �i�������� �Ƃ��Ђ��j

- MUFG���Y�`�����������B1986�N�O�H�M����s�i�����j���ЁB�N�������A�N��ALM�A�ސE���t�R���T���e�B���O�ȂǁA���L���N���Ɩ��ɏ]���B��ƔN������A���N�ی��g�������o�āA2022�N4����茻�E�B�N�������l�B���{�A�N�`���A���[�����B���{�،��A�i���X�g����F��A�i���X�g�B�P��DC�v�����i�[�B

DC�̉����҂ɂƂ��Ď�莞�̂��Ƃ͂܂���A�ƍl���Ă��Ă������Ƃ����Ԃɂ��̎��͂���Ă��܂��B�����DC�̎����@�ɂ��čl���������Ă��������Ǝv���܂��B

�m�苒�o�N���Ȃ̂ɔN���Ŏ��l�����Ȃ��I�H

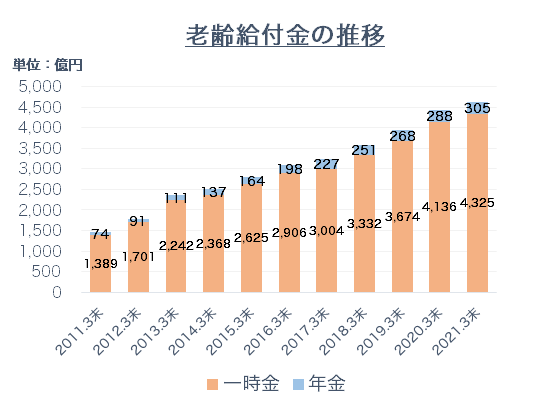

�v���Εs�v�c�ł����A�m�苒�o�N������̘V��t���̎��@�͐}�\1�̂Ƃ���A�قƂ�Ljꎞ���ɂȂ��Ă��܂��BDC���x���ł���20�N���܂�ł��̂ŁA�N���Ƃ����ꍇ�̎z���̂����z�̏ꍇ���������߁A�ꎞ�����擾����Ƃ����P�[�X�͂���܂����A�ő�̗��R�͐Ő��ɂ���ƍl�����܂��B

�o���F�^�c�Ǘ��@�֘A�����c��u�m�苒�o�N�����v�����i2021�N3�����j�v���O�HUFJ�M����s�쐬

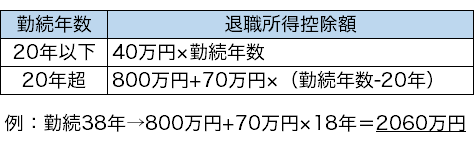

DC�̘V��t�����ꎞ���Ŏ���ƁA�ސE�����Ƃ��ĉېł���܂��B�Ŋz�̌v�Z�ɂ����Ĕ�ېŘg�Ƃ��āA�����Ҋ��Ԃɉ������ސE�����T���z�����܂��B���Ƃ��A�iDC�����Ҋ��ԂɒʎZ�\�ȁj�Α��N����38�N����ΑސE�����T���̊z��2060���~�ɂȂ�܂��B

�����āA�ېŊz�͂��̑ސE�����T���z�������������z��2����1�ɑ��āA�����ŗ����悶���܂��B���̌��ʁA�ŕ��S�͂��Ȃ菭�z�ɂȂ�A��������0�~�ƂȂ���������Ȃ�܂��B

�y���Q�l�z���Œ�HP�w�ސE���ƐŁx

����A�N���Ŏ���ƁA���I�N���Ȃǂƍ��Z����G�����Ƃ��ĉېł���܂��B�S�̂̏��������ŐŊz�͈قȂ�܂����A65�Έȏ�̏ꍇ�A���I�N���Ȃǂ����킹��110���~�߂���Ɖېł����悤�ɂȂ�܂��B

�y���Q�l�z���Œ�HP�w����҂ƐŁi�N���ƐŁj�x

�����āA�N���Ŏ����ꍇ�͏����Ƃ��ĎЉ�ی����̎Z���b�ɂ��Ȃ�܂��̂ŁA�ꎞ���Ŏ擾�����菊���ŁE�Z���ŁE�Љ�ی�����������P�[�X�������Ȃ�܂��B�܂��A�ׂ��ȂƂ���ł�DC���x����N���������DC�̎��Y�z���瑗���萔���Ȃǂ�����������܂��B�ȏ�̂悤�ȗ��R�ňꎞ����I��������������̂ł͂Ȃ����ƍl�����܂��B

�������A�ꎞ���A�N���ŐŐ��I�ɂǂ��炪�L�����́A�P�[�X�ɂ���ĈقȂ�܂��̂ł����g�̃P�[�X��ǂ����ׂ邱�Ƃ���ł����A���ɉ��Ɉꎞ�����L���ƂȂ����ꍇ�̂��Ƃ��l���Ă݂����Ǝv���܂��B�L���ƂȂ����ꎞ�����擾���A���̂��Ƃǂ�����Ηǂ��̂ł��傤���B�V��ɔ��������������܂����p�������ł��ˁB

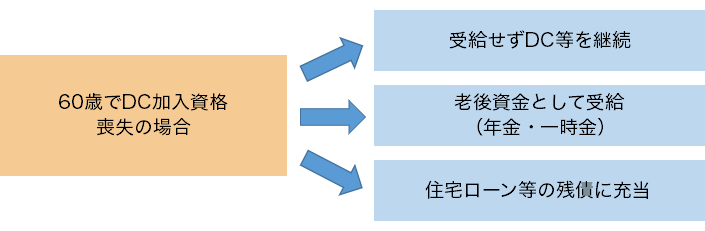

60�Ŏ��̂��ǂ��̂��H

���p����ȑO�ɁA�܂��͂����̈ꎞ�������̂��ǂ��̂�����������K�v������܂��B60�Ύ���DC�̉������i��r������悤�Ȑ��x�ł���A60���܂����̌��ƂȂ�܂����A60�ʼnʂ����Ă��̂������K�v�Ȃ̂��ǂ����f���܂��B60�Έȍ~�������\���Ȏ�����\�肪����̂ł���A60�Ύ��_�ł͎��Ȃ��Ƃ����I����������܂��BDC�@������2022�N4���ȍ~�A���\�N�75�܂Ŋg�傳��܂����̂ŁA���̂܂��Y�̉^�p�������s���Ƃ������Ƃ��l�����܂��B�܂��A���̏ꍇ���̃V���[�Y�R�����́u��3���ƌ^DC�͎����^�ю��R�v�ʼn�������l������DC�̐ϗ����Y�𑼂̐��x�Ɉڊ����邱�Ƃ��l�����܂��B���Ƃ��Ί�ƌ^DC���x���Ȃ��E��ł����iDeCo�Ɏ��Y���ڊ����ĉ^�p����ъ|�����o�𑱂��A�ł̃����b�g�����Ȃ��炳��ɐϗ����Y�𑝂₷���Ƃ��ł��܂��B�����āA�ސE�����T���z���������邱�ƂɂȂ�܂��B

����ŁA�V��̎����ł͂Ȃ��A���Ƃ��ΏZ��[���̎c������A����ɏ[������Ƃ����l����������܂��B�m���Ɏؓ��ꂪ����ƕԍς������Ȃ�̂��l��ł����A�{���ɕԍς���K�v������̂��ǂ��������~�܂��Č������ėǂ��Ǝv���܂��B������ł̎ؓ���ł���ꍇ�A�萔�����x�����ČJ�グ�ԍς����肻�̂܂ܖ����̕ԍς𑱂��������L���ȏꍇ������܂��B�Ȃɂ��A�ԍς����c�������Y���ؓ��������荂���^�p�ł���\��������܂��B�����̃��[���̕ԍς̑����DC�ւ̐ϗ��Ă����Ă���ƍl����̂��ǂ���������܂���B

�ꎞ�����������A�ǂ�����H

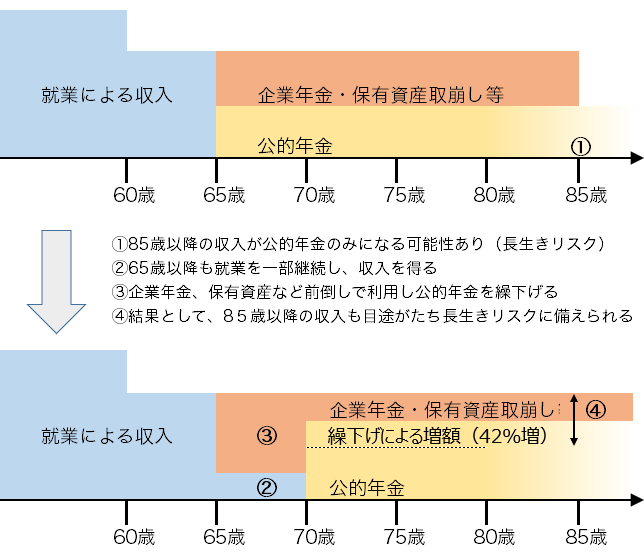

���낢�댟���������ʁADC����ꎞ�������A��������������Đ�����Ȃǂɂ��Ă邱�ƂɂȂ�܂��B�Ⴆ�ADC����̈ꎞ����1000���~�A���̑��ɑސE���ȂǂŌ`���������Z���Y��2000���~�ƍ��v3000���~�������Ƃ��܂��B65����20�N�ԂŎ�������悤�ƍl����ƔN��150���~�ƂȂ�܂��B���Ă�������3000���~�̎���������̂ɁA20���̂P����������Ƃŗǂ��̂ł��傤���B�u��4��DC�ɂ�����C���t���ւ̌����������v�ŁA�C���t���ɂ���Ď������l���ڌ��肷�邱�Ƃ�������܂������A��������ɂ����Ă������ł��B�܂��������20�N�Ƃ��Ă��A85�Έȍ~�����������ꍇ�A���Y���͊����܂��B������u���������X�N�v�ȂǂƌĂт܂����A���̓_�ɂ��l�����K�v���Ǝv���܂��B�C���t���ɂ��������l�̌�����h���A�����ɑ���J�������炵�A�ł�����K�I�ɂ��L���ȘV��̂��߂ɂ͎�������ɂ����Ă����Y�^�p�͕K�v�Ǝv���܂��B�������A���X�N���܂��̂ł������Ėڌ��肷��\���͂���܂����A�H�v���Â炷���Ƃŏ����ł����Y�������������Ƃ��l�������Ǝv���܂��B

���I�N�����܂߂ăg�[�^���ōl���悤

���������V��̎����Ƃ��Ă̎������͕���������̂Ǝv���܂��B�傫�Ȓ��Ƃ��Č��I�N��������A���̕⊮�Ƃ��Ď��Ȃ̋��Z���Y��ꍇ�ɂ���Ă͏A�Ƃɂ��������l�����܂��B���Ɍ��I�N���͎J�n�������J������ƂЂƌ�������0.7���N���z�����z���܂��̂ŁA���̎d�g�݂����܂����p�������Ǝv���܂��B

�}�\4��65����N�����݂̂̎����v�����i��i�j����A65����70�܂ł̎����̈ꕔ���A�Ƃɂ����̂ɐ�ւ��A�s�����镪����ƔN����ۗL���Y�̎�����ȂǂŘd�����Ƃɂ��A���I�N�����J�������z����v�����i���i�j�̃C���[�W�}�ł��B����ɂ����I�N������̎z�������i5�N�Ԍ��I�N���̎��J�艺���邱�ƂŔN���z��42���������܂��j�A���������X�N�A�C���t�����X�N�ւ̔�������������܂��B�܂����̇B�̕������^�p���Ȃ�����������ƂŁA���Y���������т�\�����łĂ��܂����A����^�p���F�����Ȃ��Ƃ��A�e���z���������}�����邱�ƂɂȂ�܂��B

�U��Ԃ���DC�ł̔N���͂��肩

��L�̍l���͌��I�N���̌J�������ʂ����p���ADC����̈ꎞ���Ƃ��̑��̋��Z���Y�Ƃ��킹�Ăǂ̂悤�Ɏ������Ă��������l���邱�ƂɂȂ�܂��B���Z���Y�̎�������Ԃ��C�����������ǂ��Ǝv���܂��B�Ő��ŗL���Ȃ��̂͌�Ɏc���Ƃ����̂��S���ł��B���{��2022�N�̍������j�ɂ��AiDeCo�̉����N��̊g�[����������Ă��܂��̂ŁAiDeCo�Ŏ��Y�����Ă�Ԃ͋ɗ�iDeCo�����p���邱�Ƃ��ǂ��ł��傤�i�Ȃ��A�O�q�̂Ƃ����ƌ^DC�ɂ��̂܂ܐϗ����Y��u���ĉ^�p�݂̂��p������Ƃ����l����������܂��j�B�����Ď���i�ŁA�ŁE�Љ�ی����̊ϓ_�ŗL���Ȏ`�Ԃ�I�����܂��B��������f�v�f��������ƁA�^�p���Ȃ���������Ƃ����Ƃ��ɁA�ꎞ����I�������ꍇ�́A���炽�߂Ď����ʼn^�p���i�̍w�����K�v�ƂȂ邱�Ƃ��l���ɂ���Ă����܂��傤�i���̏ꍇ�ɂ�DC�̂悤�ȉ^�p�v��ېł͎��܂��E�E�j�B���̏�ŁA�ꎞ���Ŏ擾����̂��N���Ƃ���̂��A���f����Ηǂ��̂ł��B