�R����Vol.151 ���~�����̊��������ɂ���

- ���{ �_�V �i�˂��� �Ђ�䂫�j

- 1985�N���m�M����s�i�����j���ЁB1986�N�ȍ~19�N�ԁA��ɓ��O���A�]���Ѝ̃t�@���h�}�l�W���[�Ƃ��ĔN���^�p�Ɩ��ɏ]���B

�܂��A2022�N3���܂�8�N���A�v���C�x�[�g�A�J�E���g�i������C�^�p�j�̃|�[�g�t�H���I�}�l�W���[�Ƃ��āA�l�̂��q���܌����Ɏ��Y�z���̒�Ă�^�p�Ǘ��A�^�p����S���B

�C���t���E���~�����ł͂ǂ���ɓ�������悢�̂��H

���N�ɓ����Ă���̉~�̋}��������A������ɖ����Ă�����������̂ł͂Ȃ��ł��傤���B���R����Vlo.146�u�}�l�[���C�^�[�̎�ޗ��b�w�C���t���}�C���h�x�ɂȂ�I�v�i2022�N7��12���j�ŐX�c����́A�u�����I�Ȏ��_�ŃC���t���ɋ������������ADC�i�m�苒�o�N���j��iDeCo�i�l�^�m�苒�o�N���j�ɉ������Ă���Ȃ�MSCI�I�[���E�J���g���[�E���[���h�E�C���f�b�N�X�iACWI�j��TOPIX�i���؊����w���j�ɘA�����铊���M���̔䗦�����߂Ă����̂�������������܂���v�Ǝw�E���Ă��܂��B�~�̋}���ɔ����A���҂̂ǂ���ɓ�������̂��A���邢�͂ǂ���̔䗦�����߂�̂��͏d�v�ȈӖ������������Ă��Ă��܂��̂ŁA��x�����~�܂��čl���Ă݂����Ǝv���܂��B

��N������ɊC�O���������͒��������I

�����̓����M�����o�R�����C�O�����ւ̓����z��2021�N��8��3000���~�ɖc��݁A���������ւ̓����z�i280���~�j��300�{�߂��ɂ̂ڂ����悤�ł��B����́A���{�����ȂǂŗD���C�O��Ƃ�I�D���Ă��邽�߂ŁA�ƌv�̎������C�O�ɓ�������u�L���s�^���t���C�g�v�̋C�z�����邻���ł��B�܂��A2022�N1�`6���̌��哊�M�i���M�����j�̏����������z�͖�4���~�Ɖߋ�4�Ԗڂ̑傫���ŁA���Y�ʂł͊O�����ʼn^�p���铊�M�ɂ�4��2000���~�������B6���̎����������ł����������͕̂�S&P500�튔���w���ɘA�����铊�M�������Ƃ������ƂŁA���N�O�����C�O�،������ɔ��Ԃ��|�����������ɐ����钛���͂Ȃ������ł��B

���N�O���̉^�p���ʂ́H

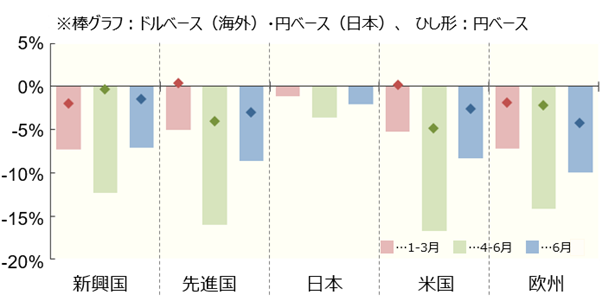

�����A���N�O���̒n��ʁE���ʎ��v����r�y�}�\1�z�ł́A�č����S�Ƀh���x�[�X�i�e�_�O���t�j�ł̊��������������ƂȂ钆�A�~�x�[�X�i�e�Ђ��`�̃h�b�g�j�ł͉~���E�h�����̈ב��ʂɂ�艺����������I�ƂȂ��Ă��܂��B�[�I�Ɍ����ƁA�����ł̓}�C�i�X�ɂȂ��Ă��܂��Ă��邯�ǁA�בւ̃v���X�ňꕔ����Ă���ł��B

�܂��A���{�̊����i�^�̖_�O���t�j�́A�C�O�����ɑ��āA�h���x�[�X�i�e�_�O���t�j�Ɣ�ׂď����ȉ����ɗ��܂������߁A�~�x�[�X�i�e�Ђ��`�̃h�b�g�j�Ɣ�ׂĂ�����肵�Ȃ����ʂƂȂ�܂����B

�o���FBloomberg�AIF�AJP Morgon���O�HUFJ�M����s�쐬

MSCI�I�[���E�J���g���[�E���[���h�E�C���f�b�N�X�iACWI�j�Ƃ́H

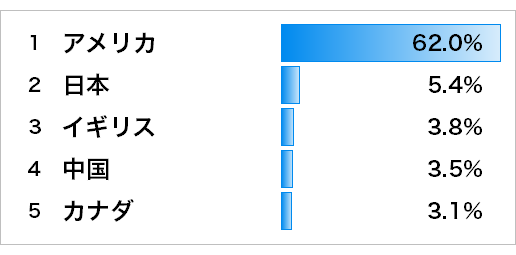

ACWI�Ƃ́A���E�̐�i���E�V�����̊����ō\������Ă���A���{���܂߂����ʂ̑g����䗦�͐}�\2�̒ʂ�ɂȂ�܂��B

�o���FMSCI���O�HUFJ�M����s�쐬

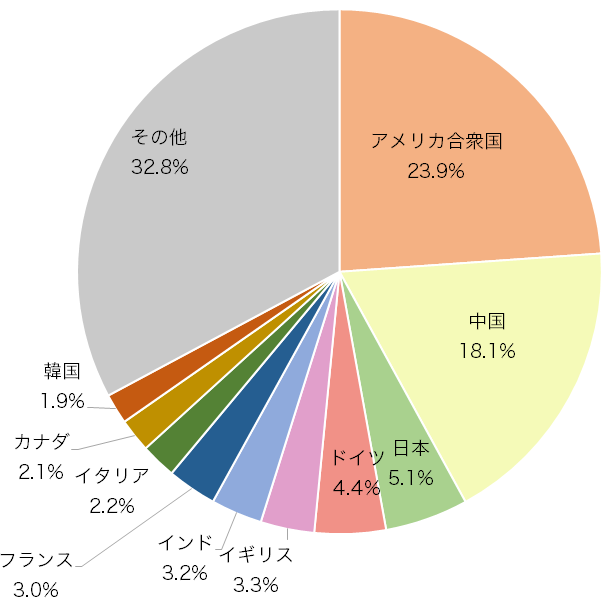

���{�̎������z�䗦��5����Ƃ����Ⴓ�ɂ͋������B���܂��A�}�\3�̒ʂ�A���E�S�̂ɐ�߂���{�̖���GDP�䗦���Q�Ƃ���Ɣ[��������܂���B

�o���FIMF�����O�HUFJ�M����s�쐬

�܂�A���̃C���f�b�N�X�iACWI�j�ɘA�����铊���M���֓�������Ƃ������Ƃ́A���Ȃ��Ƃ������z��95�����x�ɂ��Ĉב֕ϓ����X�N���Ă��邱�ƂɂȂ�܂��B

�O�����������ɂ����ẮA�����I�ɂ͊����ϓ��v�����ב֕ϓ��v��������A���邢�͗��҂̗v����������x���E����邱�Ƃ�O��ɁA�O���������Ƃ͈قȂ�A�ב֕ϓ��v��������ʌɔ����o���čl�����Ȃ��Ă��ǂ�������������܂���B�������A���ɍ��N�O���̂悤�ɁA�~�ƕ����̓����ŁA�~�ɑ��Ēl�オ�肵�Ă��Ȃ��̂��B��C���t����70�����̃g���R���������̂悤�ȋɒ[�ȏł́A�בւ̗��j�I���������̔c�����d�v�ƂȂ��Ă��܂��B

�h���~���[�g���w���͕����Ō��Ă݂��

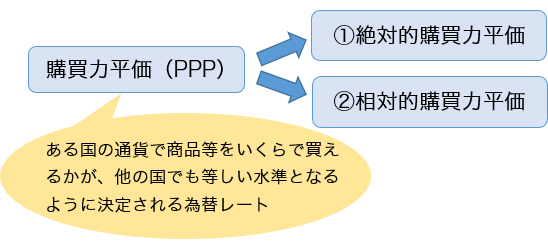

�בփ��[�g�̐������Ƃ����ƁA�w���͕����iPPP�j�Ƃ̔�r���v�����܂����A���̌v�Z���@�i���j�ɂ��A�@��ΓI�w���͕����ƇA���ΓI�w���͕���������܂��B

�@�́A�r�b�N�}�b�N�̉��i��r�i���{��390�~�A�č���5.81�h���Ƃ���ƁA390��5.81��67.13�~���w���͕����j�̂悤�Ɍ����_��2���Ԃ̒ʉ݂̍w���͂ɂ���āA�A�́A�ߋ��̓��O�s�ύt���\�������������ꎞ�_���N�_��2���Ԃ̕����㏸���̔�ɂ���āA���ꂼ��בփ��[�g�����肳���Ƃ��Ă��܂��B

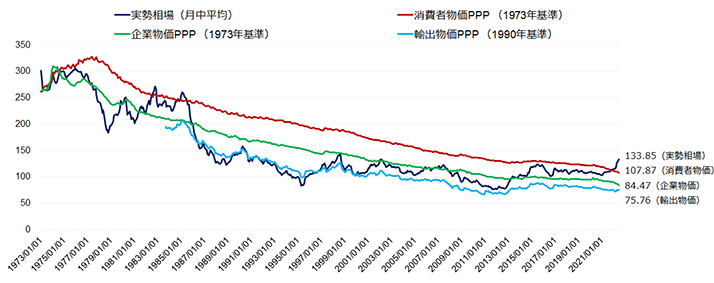

�����ł́A�������̔c�����Ղ��̊ϓ_���瑊�ΓI�w���͕����Ƃ̔�r�����Ă݂܂��ƁA�}�\4�̒ʂ�A���Ă̕����㏸���̈Ⴂ���瑫����PPP�͉~���h�����������Ă���̂ɔ����A��������͉~���h�����ɓ����Ă��܂��B

����ɁA1985�N9���̃v���U���Ӂi�h���������j�ȍ~�̎�������́A�ǂ��炩�Ƃ����ƗA�o����PPP���ƕ���PPP�ɉ����Đ��ڂ��Ă��܂������A���ǖʂ͏���ҕ���PPP�Δ�ł��啝�ȉ~���h�����ɘ������A�v���U���ӈȑO��2����܂߁A3��ڂ̗��j�I�ȉ~�������ɂ���܂��B�܂�A���炭����������ҕ���PPP�Δ�ł̑啝�ȉ~���h�����ւ̘������A����ƍ��N��������ĉ~���h�����ւ̘����i�A�o�����L���j�Ɏ����Ă��܂��B

�o���F���v���c�@�l ���ےʉ������@���O�H�t�e�i�M����s�쐬

�ł͂ǂ�����H

�ł́A���������ƊC�O�����̔䗦���ǂ���������̂��H

���E�o�ϑS�̂̒������̐���������Ƃ̈Ӗ������ŁA���ɓ��{����ʈ��������ɁA���E�S�̂̎������z�x�[�X�ɉ����Đ��E�����ցA���邢�͔䗦�����Ȃ����{�������̊C�O�����֓�������̂������т������j�ł���A�������̉ߋ����т̉^�p���ʂ��ǂ������̂��R���Ȃ������ł��B

�����A���N�O���̈ב֕ϓ��́A���Ă̋��Z����X�^���X�̈Ⴂ���f���āA�O�q�̂悤�ɗ��j�I�ȉ~���h���������Ɏ����Ă��܂��B�����ɁA��N���獡�N�O���Ɋ|���Ă̍����������X���[�����C�O���������́A�u�[���Ƃ����Ă����قǂ̒�������悵�Ă��܂��B�܂��ɁA�ꕔ�řꂩ��n�߂Ă���悤�Ɂu�C���x�X�g�E�C���E�L�V�_�v�Ȃ�ʁA�u�C���x�X�g�E�C���E�o�C�f���v����^�i�����̏ɂ���܂��B

�O�q�́u�L���s�^���t���C�g�v�i���Y�����j�̉\�����S���Ȃ��Ƃ͂�������܂��A����̒��~���́A��{�I�ɓ��Ă̋��Z����̃R���g���X�g�������炵�����̂ŁA�Z���I�ɂ͓e���p�A�����I�ɂ͐���X�^���X�̕ύX�ƂƂ��ɁA���]���X�N���ӎ�����Ă���Ǝv���܂��B�܂��A��40�N�U��̗A�o�����L���̏ɂ���A�����̉~���ł��A�o���L���̏ɕς�肪�Ȃ����Ƃ�R���i�V���b�N�ȍ~�̓��đ��Ί����ł̕č��D�ʂ̓W�J���ꏄ�����邱�ƁA����ɂ́u�l�̍s�����ɓ�����Ԃ̎R�v�u���䉺�Â��v�̈Ӗ������ł��A�W���p���}�l�[���X���[���Ă��鍑�������ɂ��āA�l�X�Ȗʂŕς��ڂ̂��̋@��Ɉ�x�ۗL�䗦�̌��������i�ݓc����ɕ���āj�w�������x�A���H���Ă݂Ă͂������ł��傤���B