コラムVol.16 確定拠出年金の老齢給付金とは?〜受け取る前に考えたいこと〜

- 松木 千賀子 (まつき ちかこ)

- ジョージワシントン大学経営大学院卒業。外資系石油会社の企画分析部門にて主にアナリストとして従事。

個人のライフプランニングに興味を持ち、CFP資格を取得後、2003年、FPアソシエイツ&コンサルティング株式会社に入社。多くのリタイアメント層の顧客の担当として、投資信託の分析やポートフォリオ作成を行う。また、マネー誌やメルマガなどへの寄稿、金融機関社員向け研修や確定拠出年金制度導入企業の社員向け説明会の講師等の活動にも携わる。

老齢給付金とは

確定拠出年金(DC)の老齢給付金とは、老齢を要件として支給される給付金で、原則60歳以降に年金または一時金として支給されます(DCではこの他、所定の障害状態にある場合に支給される障害給付金、加入者が死亡した場合に遺族等に支給される死亡一時金などの給付金があります)。

老齢給付金の受け取り方法

DCでは、掛金を拠出できるのは60歳まで(60歳を超えても国民年金に加入していれば65歳まで、さらに一部の企業型は70歳まで)となっています。その後は老齢給付金を受け取る段階に入りますが、受給要件を満たしたからといってすぐに受け取る必要はなく、75歳まで受給を遅らせることができます。運用状況が悪くて換金したくない、特に資金が必要ではない、非課税で運用を続けたいなどという場合には、75歳までであればそのまま運用を続け、都合に合わせていつでも受給を開始できます。

受取方法は一般的に、①一時金、②年金、③一時金・年金の組み合わせの中から選ぶことになります。さらに年金で受け取る場合には、運用を続けながら資金を一部取り崩して受け取っていく「分割取崩」という方法や、保険商品を利用して一定期間内に受け取る「確定年金」、生きている間ずっと受け取る「終身年金」などがあります。ただし、運営管理機関や加入している制度によって、受取方法が上記の①と②に限られていたり、年金の種類や受取期間、受取回数(年1回〜12回)などが異なっていたりするため、DCのプラン内容をご確認ください。

では実際に、どのように、いつから受け取ればよいのでしょうか。ここでは大きく税金とライフプランの2つの面から考えてみましょう。

受取る前に考えたいこと

≫税金面から考える

DCの老齢給付金を一時金として受け取る場合には、「退職所得控除」が適用になります。勤続年数に応じて一定の金額を一時金から差し引いて税金が計算されるため、税負担が軽減されます。退職所得控除は、DCだけでなく、他の企業年金を一時金として受け取る場合には、それらを合算した金額に対して適用されます。たとえば、DCから1000万円、他の企業年金から1000万円の一時金を受け取るとすると、合計2000万円から退職所得控除の額を差し引くわけです。この場合、退職所得控除が2000万円以上であれば税金は一切かかりません。控除額が1500万円であれば、2000万円から1500万円を引いた500万円を、さらに2分の1にした250万円に対して所得税・住民税がかかります。

一方、年金として受け取る場合には「公的年金等控除」が適用になります。こちらもDCだけでなく、公的年金(老齢基礎年金・老齢厚生年金)や他の企業年金を合算した年金額に対して適用され、さらに基礎控除(48万円)、配偶者控除(38万円)等の所得控除を差し引いた残額に対して課税されます。年金額は雑所得として毎年、所得税・住民税の対象となるほか、国民健康保険料や介護保険料にも影響を与えるため、一般的には一時金での受け取りが有利と考えられますが、DCの残高や、他の企業年金の有無(および、その金額)、公的年金の額等、加入者の状況はそれぞれ異なりますので、個別に確認する必要があります。

≫ライフプランから考える

受取方法を考える際には、税金だけでなく、ご自身のライフプランを踏まえて検討することが重要です。たとえば、退職時に残りの住宅ローンを完済したいという場合には、一時金での受け取りが優先されますし、60歳で退職して65歳から公的年金を受け取り始めるまでの無収入期間の生活費として、5年間年金として受け取りたいというケースもあるでしょう。60歳以降も仕事を続けたいという人であれば、リタイア後に受け取りを開始するという選択も75歳まで可能です。できれば、今後の資金収支表(キャッシュフロー表)を作成して、ライフプランに沿った受取方法を検討されるとよいでしょう(本サイト内の「ライフプランシミュレーション」のコーナーで簡単にキャッシュフロー表が作成できます)。

≫ライフプランから考える

受取方法を考える際には、税金だけでなく、ご自身のライフプランを踏まえて検討することが重要です。たとえば、退職時に残りの住宅ローンを完済したいという場合には、一時金での受け取りが優先されますし、60歳で退職して65歳から公的年金を受け取り始めるまでの無収入期間の生活費として、5年間年金として受け取りたいというケースもあるでしょう。60歳以降も仕事を続けたいという人であれば、リタイア後に受け取りを開始するという選択も75歳まで可能です。できれば、今後の資金収支表(キャッシュフロー表)を作成して、ライフプランに沿った受取方法を検討されるとよいでしょう(本サイト内の「ライフプランシミュレーション」のコーナーで簡単にキャッシュフロー表が作成できます)。

受給要件ほかの注意点

<60歳から受け取れるとは限らない>

60歳から老齢給付金を受給するには、10年以上の通算加入者等期間(下記の期間を合算した期間)が必要です。

- 企業型年金の加入者期間および運用指図者期間

- 個人型年金(iDeCo)の加入者期間および運用指図者期間

- 他の年金制度から資産の移管があった場合、その算定基礎となった期間

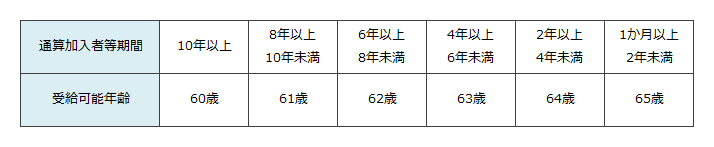

通算加入者等期間が10年に満たない場合には、受給開始年齢が下表のように引き上げられていきます。たとえば、53歳で加入して60歳まで拠出した場合、通算加入者等期間は7年間なので、受給開始は62歳からとなり、60歳・61歳の2年間は運用指図者として運用を継続していくことになります。いつから受け取り可能か確認しましょう。

<年金として受け取る場合には毎回振込手数料がかかる>

コラムVol.12でもご紹介しましたが、年金として受け取る場合には、一般的に振込手数料が1回につき400円程度かかります(運営管理機関や事務委託先金融機関への手数料が毎月かかる場合もあります)。年金の受け取りを年1〜2回程度に抑えるなど、受取回数にも注意しましょう。