コラムVol.131 資産形成スペシャリストインタビュー 行動経済学から見えてくる投資への教訓

- ※日経電子版「100年の資産形成」広告特集内で掲載している内容より抜粋しております。

- 正岡 利之 (まさおか としゆき)

- 日本証券アナリスト協会検定会員。行動経済学会会員。

1982年三菱信託銀行(当時)入社。1985年より一貫して運用業務に従事し、2018年から2022年3月の退職までMUFG資産形成研究所長を務める。

内外債券のファンドマネジャー、国内株式のリサーチ、年金資産の運用管理、また投信会社での運用や商品開発など、運用に関する幅広い経験を有する。

人は常に合理的な行動をとるとは限らない。それは、投資の世界でも同様だ。では、人の不合理な行動を踏まえて、どのように投資と向き合っていくべきか。長きにわたって資産運用業務に携わり、現在は投資教育の調査研究を担当する、MUFG資産形成研究所長の正岡利之氏に聞いた。

人は合理的とは限らない。それは投資の世界でも

例えば大きな仕事が終わった後、自分へのご褒美として高い買い物や食事をしたことはありませんか。そのとき、心の中の財布を通常の家計と分けることで、納得することがあります。とはいえ、本来はそれも支出の一部。全体の支出の中で、合算して考えるのが合理的な行動ですよね。これを行動経済学では「心理会計」と呼びます。

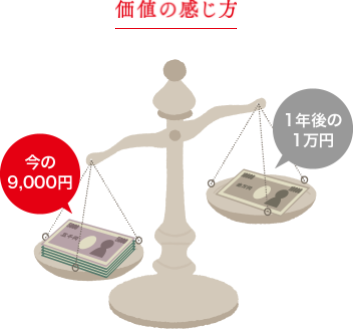

また、人は「すぐ」もらえる報酬ほど、価値を大きく感じます。逆にもらえる時期が将来に先延ばしされるほど、同じ金額であっても、現時点で感じられる価値が徐々に減少していく。これを行動経済学では「時間割引」と呼びます。

例えば1年後に1万円もらえるのと、現時点で9千円受け取れるのと、どちらか選択するとします。1年後の1万円が現時点で9千円未満の価値に感じられると、すぐに9千円を受け取る方を選んでしまうといった行動をとることがあるのです。

このように、人は必ずしも合理的に行動するわけではありません。

これは投資の世界でも当てはまります。

例えば買値よりも価格が上昇すると、まだ上がる期待感と売らずに下がる不安感の中で、わずかな利益でも確定したくなる。つまり危険回避的になります。一方で買値よりも下落すると、損失を確定することが嫌なので、再び上がることを期待してそのままにしておく、あるいは損を取り返そうとして買い増しするなど、危険愛好的になることがあります。

これを短期売買として繰り返すと、細かい利益を積み上げて儲かったつもりでも、相場が下落すると大きな損失となりうる。その結果、利益を得た「回数」は多くとも、合計すると損失額の方が大きい。つまりは「勝率は高く」ても「合計すると損失」、という状態が往々にして起こるのです。

そのため短期で利益を狙うという目的であるなら、人にはこうした傾向があることを知っておいて、例えば損切のルールを決めておくなど、自分の心の命ずるままの売買にならないように、工夫をすると良いかもしれません。

一方で、長期の資産形成を目的とする場合、価格の短期的な変化に応じた売買を行わない方が投資目的に整合的です。確定拠出年金やつみたてNISAなどの長期的な積立投資の制度は、短期的な相場の変動による気迷いを、和らげてくれる仕組みになっています。

普通は心理的に買いの手を出せないような安値の状況下でも、淡々と買い付けを実行しながらお金を育てることができます。また、成長の恩恵を受けられるポートフォリオを長期にわたって継続保有すれば、短期的な価格の上下の都度、その売買タイミングに悩む必要もなくなります。

価格変動下では合理的な判断が難しい

投資の世界における人の不合理な行動として、買値よりも価格が上昇すると危険回避的になって、わずかな利益でも確定をしたくなる。一方で下落すると、損失を確定することを嫌がるため、そのままにしておく、あるいは損を取り返そうとするなど、危険愛好的な傾向について紹介しました。

これは、行動経済学のプロスペクト理論でも説明できます。

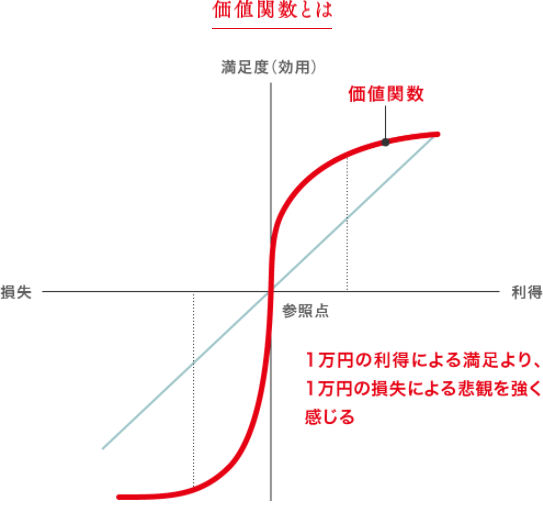

プロスペクト理論とは価格変動のような不確実な状況下で意思決定を行うとき、認識の歪(ゆが)みにより、不合理な判断をしてしまうという理論。その構成要素の一つに「価値関数」と言って、私たちの認知における「損失回避による価値の感じ方の歪み」を表現する関数が存在します。

自分が買い付けた価格(参照点)から1万円の値上がり益を得ることで増える満足度(効用)よりも、値下がりで1万円の損をすることによって下がる満足度の方がずっと大きいことを示したグラフ。

この左右非対称のS字カーブを見ると利益を得た場合(右半分)よりも損をした場合(左半分)の方が、満足度の変化が大きくなっているのが分かるでしょう。

買った後で価格が上昇すると、今後価格が下がって損をするのは嫌だ、その利益を早く確定しておきたいとの思いから、利幅が小さくともすぐに売却したくなるのです。

逆に、買った後で価格が下落すると、損失による悲観を強く感じてしまいます。損失を確定してしまうことが嫌なので、そのまま放置してしまうことや、損を取り返す行動をとることも多いのです。

売買するだけが投資ではない

これまでをまとめると「短期で利益を狙うのか」「長期でじっくりと増やすのか」、投資の目的によって価格の動きに対する姿勢も変わってきます。そのため、まずは目的を明確にしておくことが大切です。

そして短期で利益を狙うなら、プロスペクト理論のような、人の不合理な行動を知っておく。一方で長期の資産形成では、価格の動きに左右されないよう、仕組み化することが有効です。その点、確定拠出年金やつみたてNISAなら、短期的な市場動向に惑わされず、定期的な買い付けや投資信託の長期保有を仕組み化してくれます。

個人投資家は誰かと運用競争をしているわけではなく、じっと長期間保有できることが強み。投資とは売買を行うことだけを指すのではありません。有価証券をずっと保有していることも投資だと、知っておきましょう。

日経電子版「100年の資産形成」広告特集内掲載分より