コラムVol.47 独立するときに考えるべきこと

- 奥野 美代子 (おくの みよこ)

- CFP®(ファイナンシャルプランナー)、中小企業診断士、MBA。

デンマークのオーディオブランドで富裕層向けのマーケティング&PRに27年間携わった後、中小企業診断士/FPの資格を取得し、経営コンサルタントとして独立。

日本FP協会 平成24年「暮らしとお金の相談室」相談員、平成26年広報センター電話相談員などを歴任。30代から始めたライフプランに基づくマネープラン、2回のマンション購入と不動産賃貸、リストラ後の独立等、自らの経験に基づき、相談者の立場に立って、ライフプラン、起業、セカンドライフプランなどのアドバイスを行う。経営コンサルタントとして、クリニックや中小企業のマーケティングサポートや経営セミナーなどの講師も務める。

独立するときに考えるべきこと

独立することを考えるのは、どんな時でしょうか?

会社の倒産、リストラや業界全体の景気が悪化し止むを得ず独立するとき、または、満を持して船出する決意をしたとき、それとも思いがけず強みを生かすチャンスが舞い降りてきたときなのか、いずれにしても、いつか独立したいと思う時期を経て、いよいよ独立に向けて強い意志で歩み出すときです。

そんな時にどのようなことを考えておけばいいでしょうか?

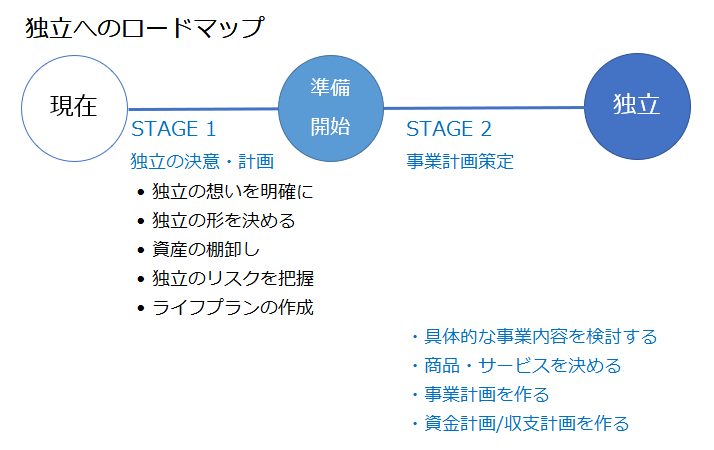

独立までのロードマップ

独立というと、事業計画の策定や資金計画、融資を思い浮かべるかもしれません。しかし、独立で成功するためには、独立の準備開始前の段階が大事です。下図のSTAGE1です。ここでは、独立準備を始める前に考えることについて紹介します。

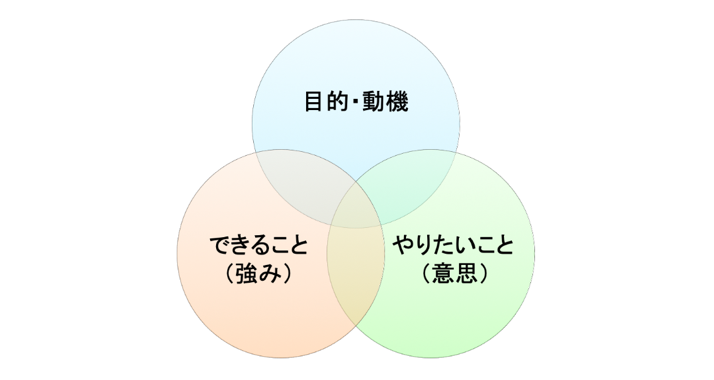

独立の想いを明確に

独立するときに、まず考えていただきたいのは、「何のために」独立するのか、その想いの確認です。独立への目的と動機を明確にすることです。

- 自分のできることは何だろうか?

- 独立して何をやりたいのか?

- 大事なこと、譲れないことは何なのか?

- 誰に何を提供したいのか?

- 自分自身が独立することによって何を得たいのか?

- 独立しなければできないことなのか、独立以外の転職や副業、地域活動ではできないのか?

これらをしっかり自問自答して、独立の目的・動機を明確に言葉に表しましょう。

独立の形を考える

独立の想いを明確にしたら、次は独立の形を考えます。大きく分けて、個人事業主で始めるのか、法人を設立するのか、また、一人で始めるのか、最初から社員やパートを雇用する必要があるのか、さらには会社・店舗を借りるのか、自宅を事務所として始めるのかなどです。具体的にはSTAGE 2の事業計画策定の段階で決定しますが、独立の形によって、準備や必要資金も変わってきますので、あらかじめ考えておきます。

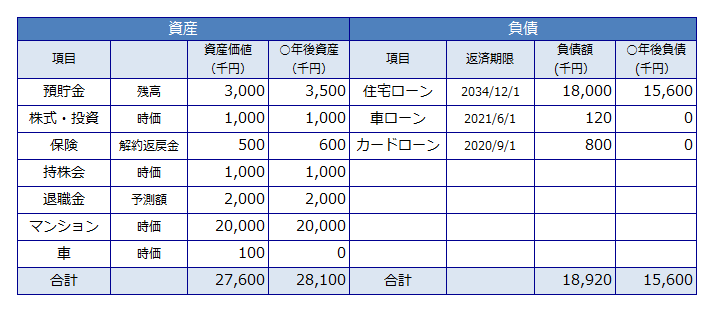

資産の棚卸し

資産の棚卸しには2つの意味があります。一つは、文字通り、個人として持っているお金や財産を棚卸しすることです。財産は負債も一緒に棚卸しします。もう一つは、自分の能力や経験、人脈などの見えない資産の棚卸しです。どちらも独立にあたって、どのように活用するか、リスクはないかを考えるために必要なことです。

図表3は資産・負債の棚卸しの例です。個人の資産と負債については、現時点の時価での資産価値と負債額を書き出します。その上で、独立を想定している○年後の資産価値と負債額を試算します。これは独立するときの自己資金の根拠となるものです。できるだけもれなく書き出しましょう。

財産については、会社の持株会や財形積立、退職金制度があれば、いくら受け取ることが可能か、会社の制度や残高を確認しておきます。

また、住宅ローンのような長期負債については、独立後も返済可能かどうかも合わせて考えておきます。住宅など売却できるものについては、売却した場合、負債が完済できるのか、売却損を考慮しなければならないのかも考えておきます。

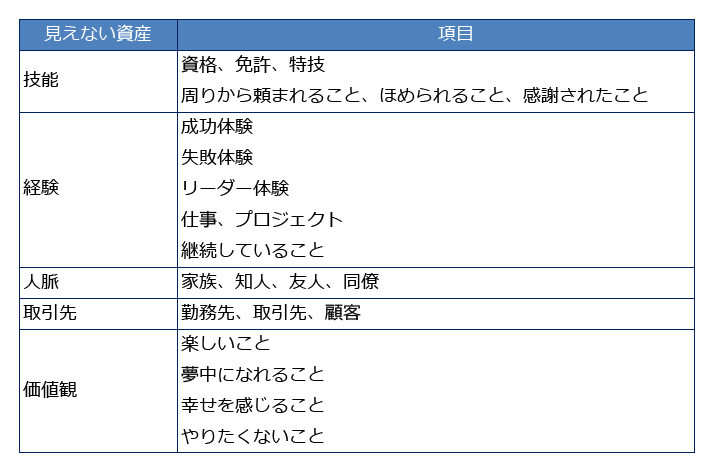

図表4は見えない資産の棚卸し例です。見えない資産については、これまであまり考えることはなかったかもしれません。しかし、図表2の独立の想いを考えるときに、これまでに蓄積してきた技能や経験、人脈について書き出すことが役に立ちます。技能は、公的・民間の資格だけでなく、得意なこと、周りから評価されることは何だろうと考えると、自分の存在価値や周りへの提供価値が具体的に見えてきます。価値観も独立への強力な後押しになります。価値観の違いが独立のきっかけになることも多くあります。

独立のリスクを把握

独立を考えるとき、これからの夢を大きく思い浮かべることでしょう。しかし、冷静に考えておかなければならないのは、独立に伴うリスクです。

現在の働き方と独立の形によって、独立のリスクも大きく異なります。

もし、独立することによって、会社員から個人事業主へ変わる場合は、社会保険による保障が少なくなることと、経営者としての責任を考慮する必要があります。

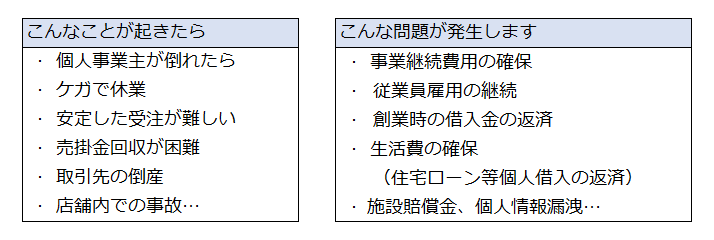

例えば、こんな場合です。

会社員であれば、毎月の給料が入ってこないことはまずありません。しかし、独立直後は、安定した売上・利益の確保が難しい一方で、毎月の費用や従業員の給与、借入返済は待ってはくれません。こんなことはめったに起こらないと思っていても、独立の次の月に起こりうる可能性もあります。

例えば、このような対策を考えておく必要があります。

・健康診断・人間ドック

独立する前に病気があれば治療し、必要なら独立の時期を考慮します。

・運転資金の借入

あらかじめ独立当初の売上を低く見積もり、不足する運転資金を融資計画のなかに入れておきます。

・生命保険

設備投資・運転資金の借り入れする場合は、借入額相当以上の生命保険(10年掛け捨て)をかけ、万一の場合、保険で返済できるようにします。

・損害賠償保険

「施設賠償」「請負業者」「個人情報漏えい」などの事故に対する損害保険を検討します。

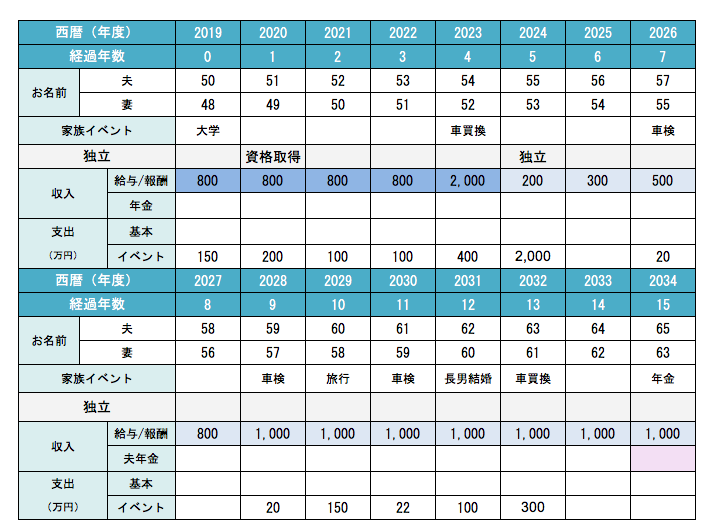

ライフプランの作成

独立後は、将来の収入や年金の受取額も変わってきます。家族の今後の予定や夢を実現するために大きな費用がかかる時期を把握し、独立のタイミングを検討します。そのために、下図のような家族のライフプランと独立計画を一覧にしたライフプランの作成をお勧めします。ライフプランを立てることによって、家族とともに独立に向けての準備をしっかり不安なく進めることができるようになります。