対策1:相続させる財産の中で金融資産の割合を増やす

相続税の概算額を把握して、納税資金を準備します。

1-1.不動産などをあらかじめ現金化しておきます。

- 不動産や貴金属・宝石などは相続発生後に売却しようとしても、相続税の申告・納付期限内に希望の条件で売却できるとは限りません。

- あらかじめ、残したい不動産と売却する不動産に色分けし、計画的に売却することで現金を確保しておきましょう。

関連リンク

1-2.生命保険を活用し、現金の準備をします。

- 生命保険金は、原則、受取人固有の財産であり、相続人を受取人に指定した保険に加入しておくことで、早期に納税資金などを確保できます。

- 払込期間中に保険料がかわらない平準払い保険であれば、1回あたりの保険料負担を抑えながら、確実に納税資金などが準備できます。

- 保険商品は、投資型年金保険・定額年金保険・終身保険のお取り扱いがあります。詳しくは生命保険商品ラインアップをご参照ください。

1-3.オーナー経営者は、会社の死亡退職金・弔慰金支給規程を整備し、納税資金や代償金の支払いに備えておくことが必要です。

死亡退職金や弔慰金を後継者が受け取るためには、会社の役員退職金支給規程や弔慰金支給規程で、後継者が受取人に指定されていることが必要です。

関連リンク

対策2:相続させる人の金融資産を増やす

相続人の収入増加につながる財産を生前贈与します。

- 配当金や家賃収入など定期的に収入がある財産を保有している場合は、それらの財産を生前贈与することで贈与を受けた相続人の収入が増え、着実に納税資金などを確保できます。

- 特に、今後値上がりが期待できる財産は、相続時精算課税制度を利用すると有効です。

また、収入の多い方は、贈与を受けた人に収入を分散することにもなり、所得税が軽減される場合もあります。

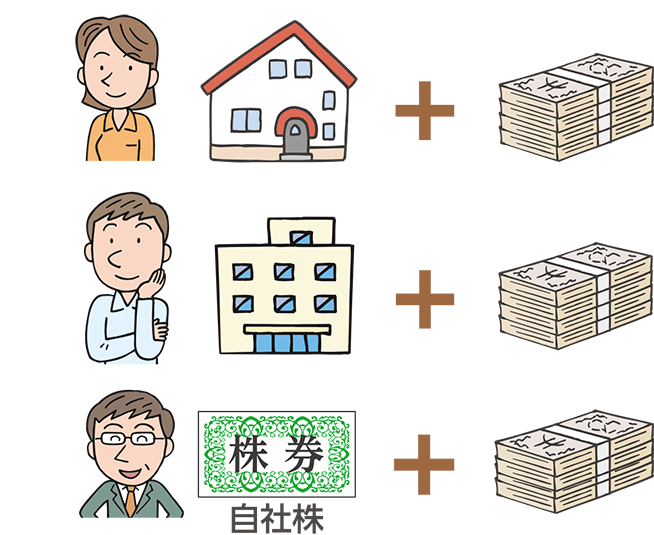

対策3:納税資金として、相続人・受遺者各人に金融資産を配分する

不動産や自社株を相続する人には、納税資金分を上乗せして、 金融資産を相続させます。

- 納税資金不足は相続人全員の問題です。 万一、1人でも納税できない場合には、相続人全員で支払う義務があります。

- 不動産や自社株に加えて、金融資産も相続させないと納税が困難となるリスクがあります。

- 納税資金は、遺言で不動産や自社株と一緒に必要資金を配分しておくことで相続時の納税資金不足の心配は解消します(ただし、遺留分への配慮は必要)。

関連リンク