相続税等

知っておきたい相続の豆知識

相続税の計算方法について

相続税の計算方法

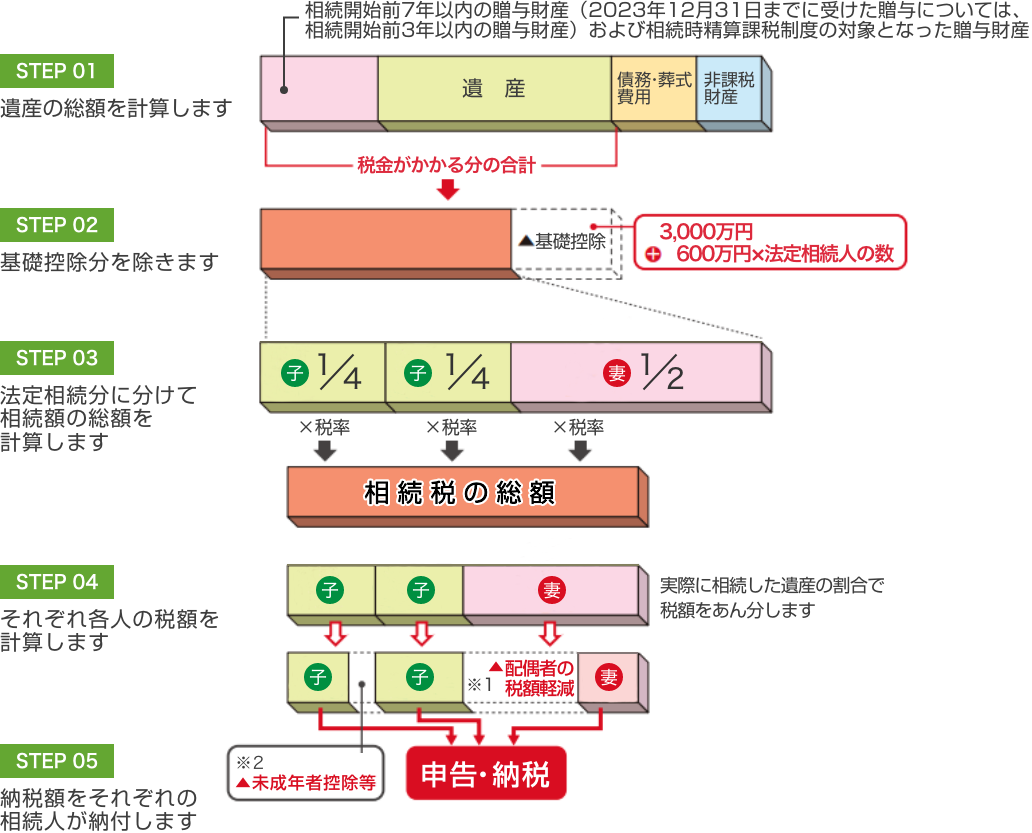

相続税の計算の第一歩は、相続の対象となる財産をすべて洗い出すことです。正味の遺産額から基礎控除額を差し引き相続税の対象となる財産額を求めます。相続税の計算は、次のような流れで行われます。

正味の遺産額を把握する

正味の遺産額は、次の式で算出します。

すべての財産 − 非課税財産 − 債務等 + 一定の贈与財産

- 不動産、預貯金、現金、株式など相続の対象となる財産をすべて洗い出します。

- 相続税の対象にならないお墓や死亡保険金・死亡退職金の一定部分などの非課税財産を除きます。

- 被相続人の借金や、未払金、葬式費用などを差し引きます。

- 相続開始前7年以内の贈与財産(2023年12月31日までに受けた贈与については、相続開始前3年以内の贈与財産)および相続時精算課税制度の対象となった贈与財産があれば加算します。生前贈与については 、知っておきたい相続の豆知識「令和5年度税制改正(資産税)の主なポイント」も併せてごらんください。

基礎控除後の相続税の対象となる財産額を求める

相続税の対象となる財産=

正味の遺産額−基礎控除額

基礎控除額=

3,000万円+600万円×法定相続人の数

相続税の対象となる財産額がゼロまたはマイナスであれば相続税はかかりません。

法定相続分に応じた相続税額を計算し、相続税の総額を求める

相続税の対象となる財産額を法定相続分に応じて相続したと仮定し、相続税額を計算し、その額を合計します。

各相続人ごとの相続税額が決まる

各相続人が実際に相続する財産の割合に応じて相続税額を割り振ります。各相続人に割り振られた税額から、配偶者・未成年者などそれぞれの相続人に応じた控除を行います。

相続税の納付

このようにして求めた納税額をそれぞれの相続人が納付します。

相続税の計算事例(妻と子ども2人の場合)

-

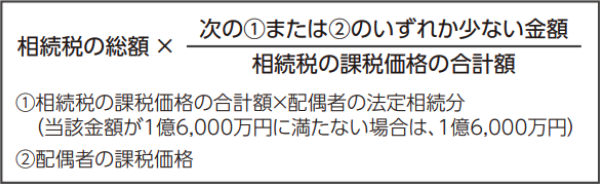

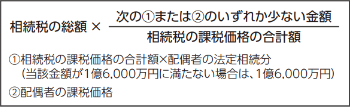

配偶者の税額軽減…

配偶者については、被相続人の財産形成に対する寄与などを考慮して、下記の算式により計算した金額を控除します。

- 未成年者控除等…

その他の控除として、障がい者控除・相次相続控除・外国税額控除等があります。