対策2:財産の組み換えにより相続税評価額を圧縮する

1.不動産の相続税評価額の圧縮効果を活用します。

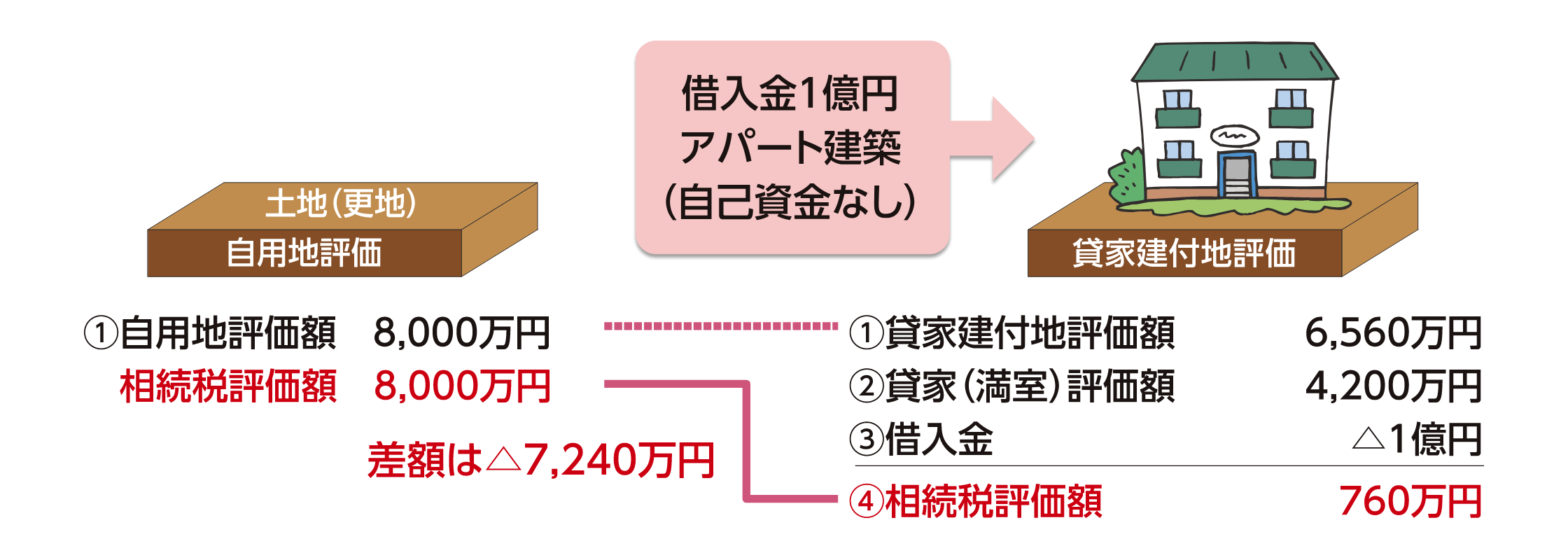

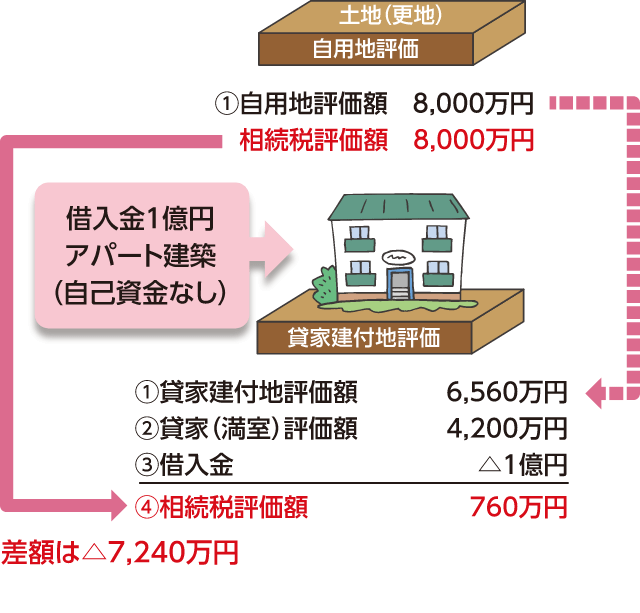

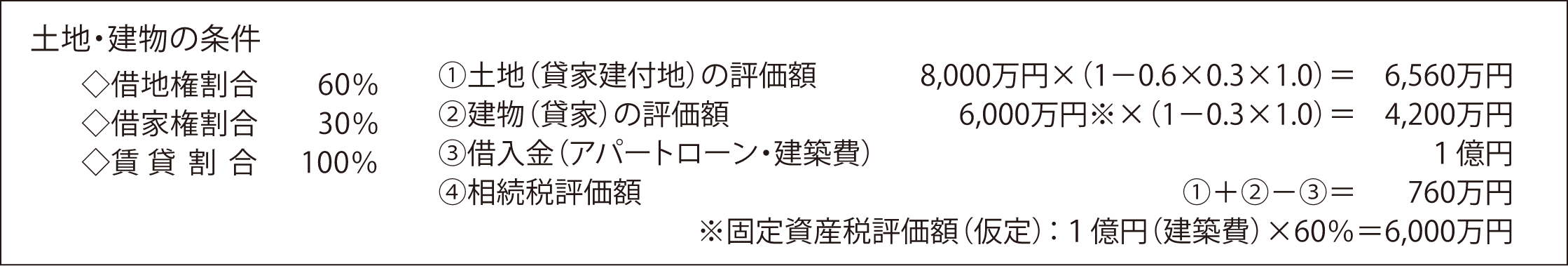

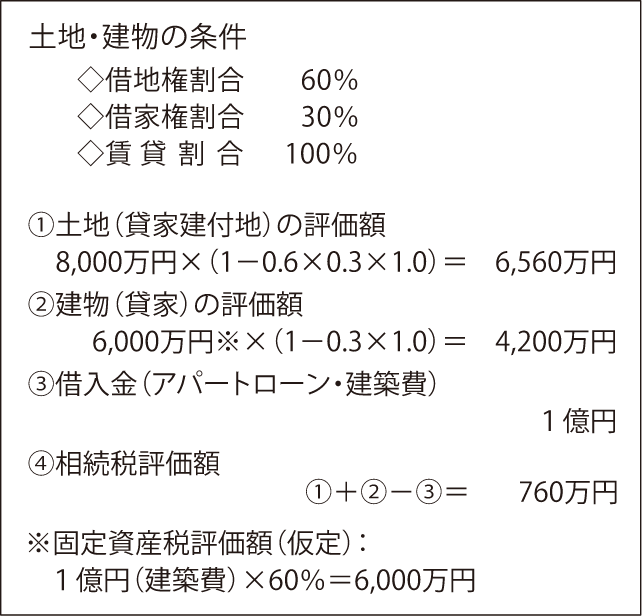

〔更地に賃貸用建物を建築〕

更地に賃貸用建物を建築した場合、相続税評価額を圧縮できます。

(例)下記の場合、当初の相続税評価額と比べ7,240万円の圧縮となりますが、ローンの返済の進展等によりその差額は変わります。将来の空室率の変化等を考慮して、無理のない返済計画の検討が必要です。

〔収益用不動産の購入〕

- マンションなどの賃貸不動産を購入すると、金融資産より相続税評価額を圧縮できます。また、賃貸収入も見込めます。

- 手持ちの資金を購入にあてた後で資金不足にならないよう、ローンの併用や、購入額が適正かどうかのチェックが必要です。

2.生命保険金の非課税限度額を活用します。

相続人が取得した死亡保険金には非課税限度額(500万円×法定相続人の数)があります。

(例)法定相続人が5人で保険金の総額が2,500万円だった場合、相続人1人が2,500万円を受け取ったとしても2,500万円(500万円×5人)は非課税となります。

本コンテンツの内容について

- 2020年7月10日現在の法令・税制等に基づいて作成しております。法令・税制は今後変更になる可能性がありますのでご注意ください。詳細および具体的な取扱いについては弁護士、税理士などの専門家にご確認ください。