コラムVol.109 敵は本能にあり:へそ曲がりの『投資の考え方』第10回 バブルは、何故大きく膨らむのか?

- 荒 和英 (あら かずひで)

- 1982年三菱信託銀行(当時)入社。1985年より為替ディーラー、ファンドマネージャー、エコノミストなど、資産運用の最前線で投資業務に携わる。25年以上にわたるキャリアを生かして、2011年からマーケットレポートの執筆や投資に関するセミナー講師、TV出演(BSジャパン「日経モーニングプラス」)や執筆活動(『資産活用いろはかるた“い”の巻、“ろ”の巻』)などを精力的に行っている。

「暴落は忘れた頃にやってくる (元句:天災は忘れた頃にやってくる)」

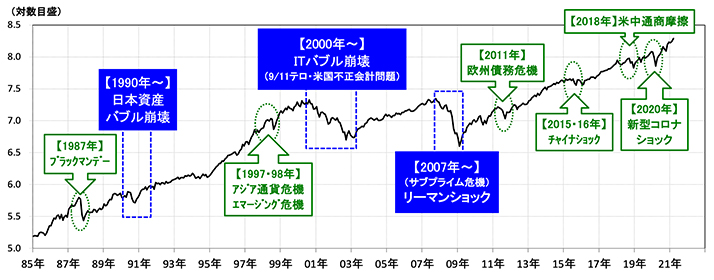

過去の株式暴落は、1990年日本資産バブル崩壊、2000年ITバブル崩壊、2008年リーマンショックのように、約10年に1度の頻度で起こっています。何故、このように間隔を空けて、暴落はやってくるのでしょう?第一の理由は、前回バブル崩壊の痛みを忘れた頃に次のバブルが作られるという皮肉な繰り返し、第二は、一定程度の時間をかけないとバブルは大きく膨らまず、たとえ崩壊しても暴落にならないためだと思われます。

出所:Yahoo!ファイナンス(アメリカ版)データより三菱UFJ信託銀行作成

図表1を見ると、暴落には至らなかったものの、1987年ブラックマンデー、1997・98年アジア通貨・エマージング危機、2011年欧州債務危機、2015・16年チャイナショック、2018年米中通商摩擦、昨年3月新型コロナショックなどを受けて、世界株式市場は急落を繰り返してきました。但し、これらの急落が短期で終わったのに対し、リーマンショックなどの暴落時は株式下落が長期化し被害は社会や経済全般にまで及んでいます。それでは、急落と暴落の分かれ目は、どこにあるのでしょう?暴落になっても不思議のなかった昨年の新型コロナショックで株式市場が早期に底打ちしたのは、迅速な政策対応の効果が大きかったと思われます。言い換えると、リーマンショック時は政策発動の遅れが株式急落を招き、社会や経済の混乱が更に株式を下落させるという悪循環に陥ってしまったのに対し、新型コロナショック時は、政府や中央銀行の先手を打った政策対応が市場をいち早く落ち着かせたという違い。そして、このような事後処理の巧拙に加えて、ピーク時に溜まっていた買いポジションの量もバブル崩壊後の株式動向を左右します。

地震と同じように、急落という中規模な地震が起こることで一定量のエネルギーは放出されると考えられるため、もしかしたら、上昇相場が数年間続いてきたリーマンショック時の方が、数度の株式急落の後で起きた新型コロナショック時よりも、買いポジションは大きかったのかもしれません。それにしても、買いポジションというバブルのエネルギーは、どのようにして溜まるのでしょうか?

「バブル相場、みんなで買えば怖くない (元句:赤信号、みんなで渡れば怖くない)」

日本資産バブルを大きく膨らませた一つのきっかけは、1987年のNTT株式上場と言われています。当時、民営化企業で初となるNTT上場への人気は凄まじく、1人1株の制限がある中、1986年11月の申込時は165万株の売り出しに1058万株の申し込みが殺到しました。この結果、売り出し価格119万7000円に対し1987年2月の上場初値は160万円、約2か月後の4月下旬には318万円の高値を記録したことから、「NTT株長者」や「財テク」などの言葉が流行し、株式に縁のなかった主婦の中にも投資に関心を持つ人が増えました。

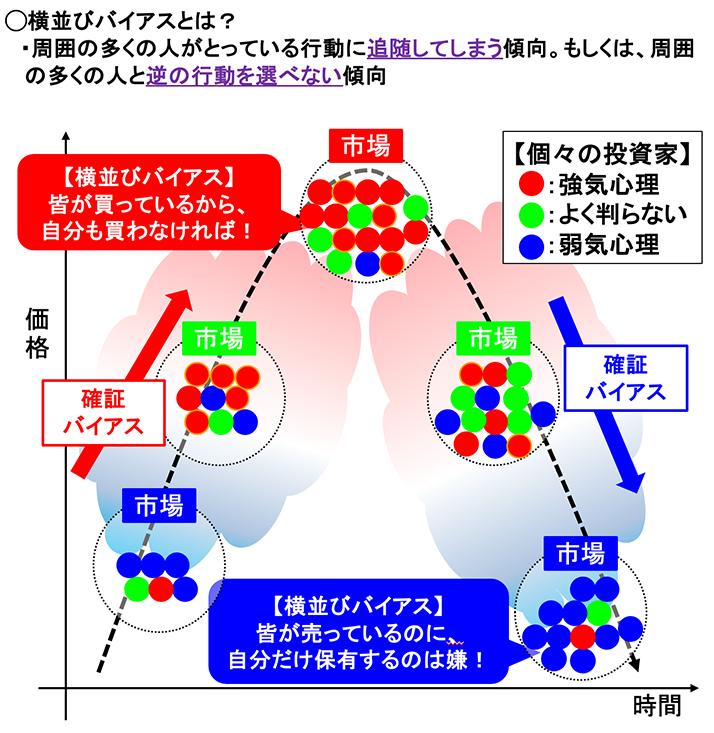

バブルのエネルギーは、縦と横の双方向で溜まっていきます。縦方向とは、「株式上昇→儲かる→強気→更に買う」のように「確証バイアス」が働く中で既存投資家が購入を増やすことで、前回「『金余り』とは、どこにお金が余っているのか?」で紹介した通り、借入金を元手とした信用取引などのレバレッジ取引も増加します。しかし、バブルが大きく膨らむためには、既存投資家だけでなく新たな投資家の参入という横方向への拡大も必要であり、ここで大きな役割を果たすのが行動経済学の「横並びバイアス」です。

図表2のように、「横並びバイアス」は「周囲の多くの人がとっている行動に追随してしまう傾向。もしくは、周囲の多くの人と逆の行動を選べない傾向」を意味します。それでは「横並びバイアス」が働くと、投資行動はどのように影響を受けるのでしょう?典型的な事例は、前述の1980年代後半に起こった「財テク」ブームです。「株式投資は怖くて絶対にやりたくない」と思っていた人でも、知人がNTT株式で簡単に儲けたと聞くと心が動き、世の中で多くの人が株式投資を始めていると知ると、自分だけ取り残されたくないという「横並びバイアス」が働きます。そして、試しに買ってみた株式であっさり儲かると更に購入を増やし、今度はそれを見た周囲の人が・・・という回転が続くのです。つまり、「株式上昇→既存投資家が儲かる→新しい投資家が参入→購入増加→株式急上昇→皆が儲かる→更に多くの投資家が参入→バブル相場」のように、縦(確証バイアス)と横(横並びバイアス)の双方向で購入が増え、バブルは大きく膨らむということ。とは言っても、周囲が儲かっていると聞いただけで嫌いな投資を始める人は、本当に多いのでしょうか?次回は、バブル期に登場し、人々の「損失回避バイアス(第5回「何故、相場はゆっくり上がり、急に落ちるのか?」をご参照)」を麻痺させる、「『時代は変わった』論」について考えてみます。