�R����Vol.115 �G�͖{�\�ɂ���F�ւ��Ȃ���́w�����̍l�����x��12�� ���́A�č��ł��o�u���͖c��オ�����̂��H

- �r �a�p �i���� �����ЂŁj

- 1982�N�O�H�M����s�i�����j���ЁB1985�N���בփf�B�[���[�A�t�@���h�}�l�[�W���[�A�G�R�m�~�X�g�ȂǁA���Y�^�p�̍őO���œ����Ɩ��Ɍg���B25�N�ȏ�ɂ킽��L�����A�����āA2011�N����}�[�P�b�g���|�[�g�̎��M�Ⓤ���Ɋւ���Z�~�i�[�u�t�ATV�o���iBS�W���p���u���o���[�j���O�v���X�v�j�⎷�M�����i�w���Y���p����͂��邽�g���h�̊��A�g��h�̊��x�j�Ȃǂ͓I�ɍs���Ă���B

�u����ς��ǃo�u���ς�炸�@�i����F����ς��ǎ�ς�炸�j�v

�O��́u���́A���{�̃o�u���͖c��オ�����̂��H�v�ł́A���{�̎��Y�o�u���`���ɑ傫�ȉe����^�����s���o�ϊw�́u�����уo�C�A�X�v�ɂ��Ă��������܂����B���{�l�͉����шӎ��������������Ƃ̐����悭���ɂ��܂����A�����шӎ������܂苭���Ȃ��Ǝv����č��̊����s��ł��o�u�����������Ă��������͉��Ȃ̂ł��傤�H

�o���FYahoo!�t�@�C�i���X�i�A�����J�Łj�f�[�^���O�HUFJ�M����s�쐬

�o���FYahoo!�t�@�C�i���X�i�A�����J�Łj�f�[�^���O�HUFJ�M����s�쐬

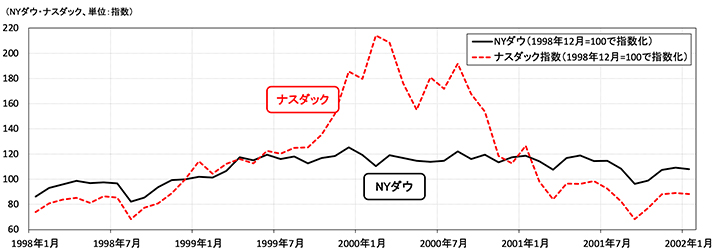

�}�\1�̂悤�ɁA�ߋ�30�N�̊ԂɁA�č������s��ł�2000�N�O���IT�o�u���A2000�N��̏Z��o�u���ƘA�����ăo�u�����������Ă��܂��B�}�\2��IT�o�u�����̊����s���U��Ԃ�ƁA�č����\����NY�_�E���������ł���̂ɑ��A�A�b�v����A�}�]���Ȃ�IT�֘A�V����Ƃ�������ꂵ�Ă���i�X�_�b�N�s��̊����w���͑啝�ɏ㏸���Ă��܂��BIT�o�u���Ƃ́AIT�֘A��Ƃ̐������҂�w�i�Ɋ������㏸���A���̏㏸�ŋ��C�ɂȂ��������̓����Ƃ��X�Ɋ����������グ��Ƃ����T�^�I�ȃo�u������ł���A�s�[�N���̓C���^�[�l�b�g�֘A�ł���Ύ��ƊJ�n�O�̉�Ђł���������������ȂǁA17���I�I�����_�̃`���[���b�v�o�u����f�i�Ƃ�����悤�ȔM���U��ł����B���́A�����̓����Ƃ̓o�u�����x�����Ȃ������̂ł��傤���H

�}�\2�̂悤�ɁA�ォ��U��Ԃ�ƈ�ڗđR�ł���IT�o�u�������������ꂽ��̗v���́A�������s�����u�j���[�G�R�m�~�[�_�v�ł������Ǝv���܂��B�u�j���[�G�R�m�~�[�_�v�́AIT�̕��y�ɂ�萢�E�o�ς��D�s���̔g����E�p�������ʁA����̓C���t���Ȃ��D�i�C�������Ƃ����V�������_�ł���AFRB�i�č�������s�j�̃O���[���X�p���c�����R�����g����ȂǁA���E���Řb��ɂȂ�܂����B���̐V���_�̑䓪���āA�u�I�[���h�G�R�m�~�[�v���ے�����NY�_�E�͏㏸�����A�u�j���[�G�R�m�~�[�v���\����i�X�_�b�N�s�ꂾ�����㏸����Ƃ����o�u������ɗ����������Ă��܂����̂ł��B���̌�A�u�j���[�G�R�m�~�[�_�v��IT�o�u������ƂƂ��ɉ��ɂȂ�܂������A�����̓����Ƃ��u���E�͕ς�����v�Ǝ咣����V���_��M����ƁA�o�u���̑��݂������Ȃ��Ȃ��Ă��܂��댯����IT�o�u���̋��P�͎������Ă��܂��B

�u�A���߂���o�u���Y���@�i����F�A���߂���ΔM���Y���j�v

IT�o�u���𐳓��������̂́u�j���[�G�R�m�~�[�_�v�Ƃ����V���_�ł������A���[�}���V���b�N�̑O�ɐ���オ�����č��Z��E�،����o�u���̏ꍇ�́A�u���Z�H�w�v�Ƃ����V�����Z�p���傫�Ȗ������ʂ����܂����B

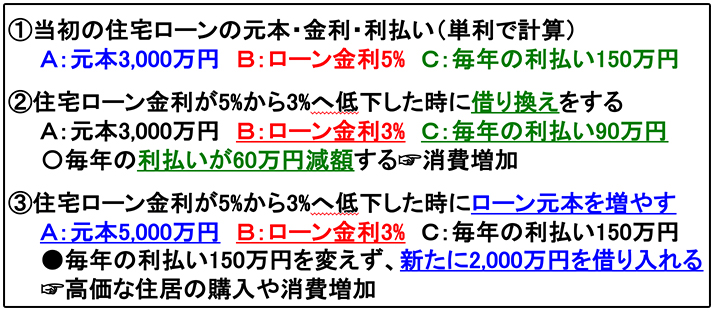

�č��Z��o�u���̌����ƂȂ����T�u�v���C�����[���Ƃ́A��ʓI�ɒᏊ���Ҍ����Z��[���̂��Ƃ��w���܂��i�č��ł͐M�p�͂����������u�v���C���v�A�M�p�͂��Ⴂ�����u�T�u�v���C���v�ƌĂт܂��j�B�Z��o�u���̂��������́AIT�o�u������̒���FRB���������𑱂��A���������ɘA�����ďZ��[���������ቺ�������Ƃł����B��̓I�Ɍ����ƁA�����ቺ���Đl�X�͏Z��[�����芷���A�}�\3�A�̂悤�ɖ��N�̗��������S������A�B�̂悤�ɐV���Ȏ������s���l�������钆�ŁA�Z��w���u�[���͋}���ɐ���オ�����̂ł��B

���̎��̕č��o�u���́A1980�N����{���Y�o�u���Ɠ����悤�Ɍo�ςƑ���̗��ʂŔ������Ă���A�o�ϖʂł͏�q�̏Z��o�u�����A����ʂł̓T�u�v���C�����[���̕ԍϋ���S�ۂɂ����،������i�̃o�u�����g�債�܂����B�،����o�u���̔w�i���ꌾ�ł܂Ƃ߂�ƁA�u���Z�H�w�v�Ƃ����V�Z�p�̐i���ɂ���āA�������X�N�𐧌䂷�邱�Ƃ��\�ɂȂ����Ɩ��S���������Ƃ����������ď،������i���w�����Ă��܂����Ƃ������ƁB�����āA�T�u�v���C�����[���̏،����́A�Ꮚ���҂̏Z��w���𑣐i������Ƌ��ɓ����Ƃ̉^�p���������コ����uwin-win�v�̎�@�Ɏv�������Ƃ���A�Z��o�u���Ə،����o�u���͑�����ʂő傫���c��オ�����̂ł��B�������A�uwin-win�v�͒����������AFRB�����グ�ɓ]����ƏZ��[���̋����㏸�ŃT�u�v���C�����[���ԍς̉������������Ƃ���A�܂��Z��o�u��������B�Z��o�u���̕���ő��ꂪ�}�����n�߂钆�A���x�ȁu���Z�H�w�v�ɂ����e���u���b�N�{�b�N�X�����Ă����،������i�ւ̕s�M�������A�،����r�W�l�X�Ōo�c�������������[�}���E�u���U�[�X���˔@�j�]����ƁA���Z�@�ւ����݂��^�S�ËS�ɂȂ�}���ȐM�p���k���N���Ă��܂����̂ł��B

�����ȓ����ƃW�����E�e���v���g�����̌��t�ɁA�u�����̐��E�ōł��댯��4�̒P��́A�wthis time it's different�i����͈Ⴄ�j�x�ł���v�Ƃ������̂�����܂����A�V���_��V�Z�p�̑䓪�ɖڂ�����ނƁA�����u����̓o�u���ƈႤ�v�Ɩ��f���Ă��܂��_�ɒ��ӂ��K�v�ł��B����ɂ��Ă��A���́A�č������s��͒��肸�Ƀo�u�����J��Ԃ��Ă����̂ł��傤���H����́A�č����������Ƃ̐��i�ɑ傫�ȉe���͂�^���Ă���A�ߋ�����̑�����тɂ��čl���Ă݂܂��B