コラムVol.197 投資家の7割が誤解している!?意外と知らない投資信託の「分配金」

- 小澤 良祐 (おざわ りょうすけ)

- 京都大学卒、大阪大学大学院博士課程修了。博士(学術)。株式や投資信託を始めさまざまな金融商品を運用する個人投資家、『ZUU online』などで投資の初心者に向けた記事執筆の担当を経て、2023年三菱UFJ信託銀行入社。「長期投資の威力」「家計の見直しから投資までトータルで考える」を普及させることが目標。2級ファイナンシャル・プランニング技能士。

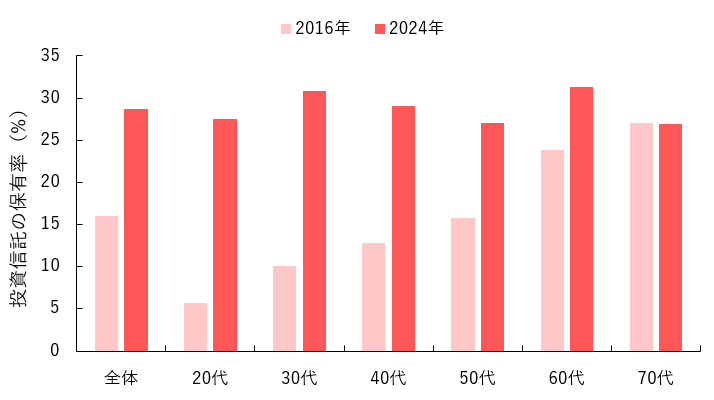

2018年に始まったつみたてNISAとそれを引き継いだ2024年のNISAにおけるつみたて投資枠、インデックスファンドを中心とした手数料の低価格化などを背景に、投資信託が身近なものとなってきました。投信協会が毎年実施しているアンケート調査によると、特に若年層を中心に投資信託の保有率が大きく伸びていることがわかります(図表1)。

出所:一般社団法人投資信託協会『投資信託に関するアンケート調査報告書-2016年(平成28年)投資信託全般』および『投資信託に関するアンケート調査報告書-2024年(令和6年)投資信託全般』より三菱UFJ信託銀行作成

投資信託といえば「分配金」という言葉が登場しますが、この分配金については投資経験者でも多くの誤解があるようです。今回は投資信託の分配金について、投信協会の調査をもとに誤解されやすい3つのポイントを解説します。

投資信託の分配金の種類と特徴

| 設問 | 分配金として元本の一部が払い戻されることもある |

|---|---|

| 認知率* | 34.9% |

出所:一般社団法人投資信託協会『投資信託に関するアンケート調査報告書-2024年(令和6年)投資信託全般』

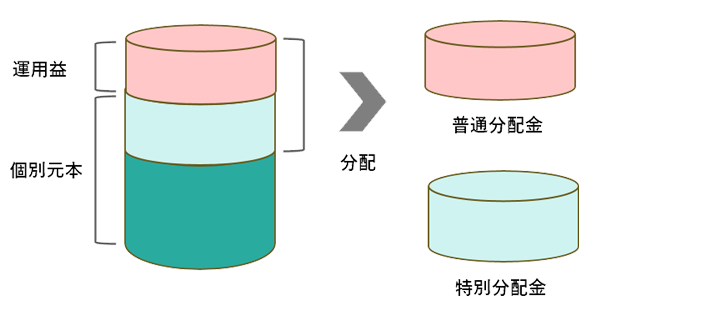

投資信託の分配金には普通分配金と特別分配金の2種類があります。普通分配金は運用益を原資として分配するもので、皆さんが分配金としてイメージするのはこちらの分配金だと思います。もう一方の特別分配金は元本払戻金とも呼ばれ、文字どおり投資元本の一部を分配しているものになります(図表2)。

なぜ元本を分配することがあるのでしょうか?投資信託によっては、毎月など定期的に一定額の分配金を出す方針を取っているものがあります。このような商品では、運用益が足りないときに分配金を維持するため、元本の一部を払い戻すことがあるのです。あるいは投資信託全体で運用益があっても、購入時期や価格によって、個々人で見た個別元本からは利益が不足している場合もあり、特別分配金が発生することもあります。

この設問でもわかるように、分配金=利益と誤解されやすく、また知らず知らずのうちに元本を取り崩すことは資産形成に向いていません。こういった理由から、毎月分配型などの投資信託はNISAのつみたて投資枠から除外されています。

なお、普通分配金は利益なので課税対象になりますが、特別分配金は元本の払い戻しのため非課税になることも押さえておきましょう。

分配金で基準価額はどうなる?

| 設問 | 分配金が支払われた額だけ、基準価額(投資信託の値段)が下がる |

|---|---|

| 認知率* | 30.5% |

出所:一般社団法人投資信託協会『投資信託に関するアンケート調査報告書-2024年(令和6年)投資信託全般』

投資信託の基準価額は「純資産総額 ÷ 口数」で計算されます。分配金が支払われるとその分だけ投資信託の純資産も減少するので、基準価額もそれに応じて下がることになります。たとえば、以下のように計算することができます。

-

・

分配金支払い前の基準価額10,000円

-

・

1口あたり100円の分配金を支払い

-

→

基準価額は9,900円(※市場変動を考慮しない理論上の値)

実際には市場変動によっても純資産総額は変動するため、分配金による変動が見えづらいことがあります。また、分配金を自動で再投資している場合はその分だけ口数が増えるので、自身の総額は変わらないことも基準価額の変化に気づきにくい要因でしょう。保有している分とは別のボーナスのようなものではありませんので、注意しましょう。

分配金の取扱い方法による違いはあるのか?

| 設問 | 分配金の取扱いを「再投資」としても税金がかかる |

|---|---|

| 認知率* | 22.5% |

出所:一般社団法人投資信託協会『投資信託に関するアンケート調査報告書-2024年(令和6年)投資信託全般』

投資信託を購入する際には、分配金の取扱いを選択することがあります。これは分配金を再投資するか受け取るかを選ぶものです。再投資型では分配金を受け取った後、自動で再投資するのに対し、受取型では分配金を口座に現金で残すというのが違いです。どちらの取扱いであっても分配金を一度受け取っていることには違いがありません。したがって、分配金が普通分配金であれば型に関わらず課税されます。再投資型では税金が差し引かれた後の金額を再投資しているのです。

NISA口座で保有している場合は、この分配金も非課税になります。ただし、再投資型の場合注意したい点があります。それは、自動の再投資であっても非課税投資枠を消費するということです。新規の買い付けを満額まで設定している場合、分配金の再投資によって非課税投資枠が足りなくなり、新規の買い付けができなくなる可能性があります。証券会社によっては分配金の分を調整して買い付ける設定もあるため、分配金を受け取られている方はご自身の口座について確認してみてください。

この設問の応用編として、投資信託内における配当などの再投資についても触れておきましょう。この場合は分配金の再投資と異なり課税されませんし、NISAの非課税投資枠も消費しません。ポイントは、分配金として投資家に払い出されるタイミングで課税されるということです。再投資による運用効率という観点では、分配なしの投資信託に軍配が上がります。

今後は分配金の活用が進むかも?

2025年4月頃、高齢者向けのNISAである「プラチナNISA」を検討しているとの報道がありました。65歳以上を対象にしたこの口座では、毎月分配型投信の活用も視野に入っているようです。報道時に想定されていた2026年度税制改正要望には、実際のところ盛り込まれませんでした。しかしながら、今後も高齢者の資産活用の文脈で分配型の投資信託に注目が集まってくるかもしれません。本コラムでは特に誤解されやすい3つのポイントを解説してきましたが、分配金の仕組みなどについてはコラムVol.20「投資信託の分配金について考えよう」(2023年11月10日)でも解説しています。そもそも投資信託の分配金はどういうものなのか、この機会に是非ポイントを押さえておきましょう。

- *認知率は、投資信託を「現在保有している」または「保有したことがある」者のうち、当該設問を認知していた割合