個人型確定拠出年金(iDeCo)制度とは?

個人型確定拠出年金

(iDeCo)制度とは

個人型確定拠出年金(iDeCo)制度の仕組み

個人型確定拠出年金(以下、「iDeCo」)制度とは、ご自身で決めた掛金を積み立て、ご自身で選んだ商品で運用していくことで、原則60歳以降に受け取ることができる年金制度です。

<イメージ図>

-

- 掛金

- 掛金は「個人」が支払います。5,000円からご自身のペースに合わせて金額が設定できます。

-

- 運用

- 個人が契約する金融機関の商品の中から好きな商品を選び運用します。

-

- 給付

- 積立金を原則60歳以降に「一時金」または「年金」で受け取ることができます。

- ※受取額は運用成果によって変わります。

加入範囲と拠出限度額

国民年金の被保険者であれば加入でき、就労状況に応じて拠出可能な掛金額が決まります。

なお、掛金は月額5,000円以上、1,000円単位で決められます。

| 加入資格 | 第1号被保険者・任意加入被保険者 | 第2号被保険者 | 第3号被保険者 | ||||

|---|---|---|---|---|---|---|---|

| 自営業者とその家族、自由業、学生等*1 | 企業年金がない会社員 | 企業型DC*3のみに加入している会社員 | DB*4と企業型DC*3に加入している会社員 | DB*4にのみ加入している会社員 | 公務員等共済組合員 | 専業主婦(夫) | |

| 掛金 | 月額6.8万円まで*2(年額81.6万円) | 月額2.3万円まで(年額27.6万円) | 月額2.0万円まで(年額24.0万円) | 月額2.3万円まで(年額27.6万円) | |||

- *1農業者年金の被保険者、国民年金保険料の免除又は猶予を受けている方は加入できません。(ただし、障害基礎年金を受給している方等は加入できます)

- *2国民年金基金の掛金、または国民年金の付加保険料と合算した金額です。

- *3企業型確定拠出年金のことを指します。

- *4確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済のことを指します。

【企業型DCとiDeCo併用時の拠出限度額】

| 企業型DCのみに加入する場合 | 企業型DCとDB等の 他制度に加入する場合※ |

|

|---|---|---|

| 企業型DCの 事業主掛金額 |

月額5.5万円−DB等の他制度掛金相当額(経過措置あり) | |

| iDeCoの掛金額 | 月額5.5万円−(各月の企業型DCの事業主掛金額+DB等の他制度掛金相当額) (ただし、月額2万円を上限) |

|

- ※確定給付企業年金・厚生年金基金などに加入している従業員を指します。

- ※他制度掛金相当額は確定給付企業年金の給付水準から企業型DC事業主掛金に相当する額として算定される額。

加入資格

1

20歳以上60歳未満の自営業者とその家族、自由業、学生等(国民年金の第1号被保険者)

ただし次の方は加入できません。

- ●農業年金の被保険者

- ●国民年金保険料を免除・納付猶予されている方(ただし、障害基礎年金を受給している方等は加入できます)

2

65歳未満の厚生年金の被保険者(国民年金の第2号被保険者)

20歳未満でも厚生年金の被保険者は加入可能です。

3

20歳以上60歳未満の第2号被保険者の被扶養配偶者(国民年金の第3号被保険者)

4

65歳未満の国民年金任意加入被保険者

海外居住者で国民年金に任意加入している場合は、60歳未満でもiDeCoに加入可能です。

公的年金を65歳前に繰り上げ請求された方、iDeCoの老齢給付金を受給された方は、iDeCoに加入できません。

口座管理料等の諸費用

口座管理料等の諸費用(「加入時手数料」、「事務手数料」、「資産管理手数料」、「運営管理機関手数料」)は、個人の負担となります。

税制のメリット

さまざまな税制優遇を受けられます。

-

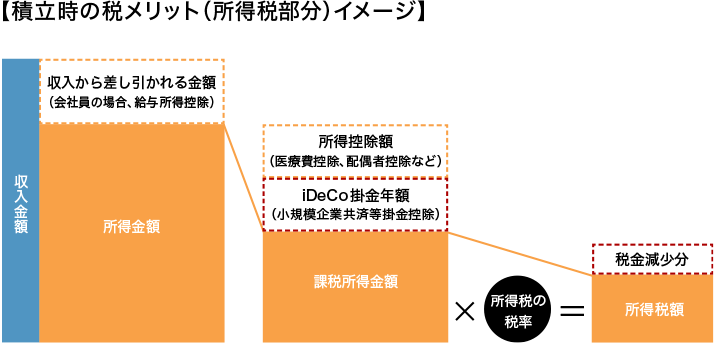

- 掛金が全額所得控除

-

掛金は、全額所得控除の対象となり、所得税や住民税が軽減されます。

-

- 運用益も非課税

-

通常、金融商品の運用益には税金(源泉分離課税20.315%)がかかりますが、iDeCoの運用益は非課税です。

- ※積立金には別途1.173%の特別法人税がかかりますが、2026年3月末まで凍結されることが決まっています。

出所:金融庁 令和5(2023)年度税制改正について

- ※積立金には別途1.173%の特別法人税がかかりますが、2026年3月末まで凍結されることが決まっています。

-

- 受け取るときに

税制優遇措置 -

iDeCoの老齢給付金を一時金として受け取る場合は「退職所得控除」、年金として受け取る場合は「公的年金等控除」という控除が受けられます。

- 受け取るときに

掛金が全額所得控除とは?

掛金が所得から差し引けるということです。所得から掛金が差し引けると、その分課税される金額が小さくなり、税金が少なくなります。

例えば、毎月2万円ずつ年間で24万円の掛金を拠出した場合、

年間4万8千円の節税効果(仮に35歳から60歳までの25年間拠出すると総額120万円)となります。

(掛金年額24万円×税率20%=4.8万円)

*税率20%とした場合(税率は課税所得金額によって異なります。)

- *所得税の税率は、課税所得金額によって異なります。

- ※上記は、給与所得に係る所得税計算の手順をイメージした図および説明であり、すべてを網羅しているわけではありません。

「所得税のしくみ」(国税庁)(https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_1.htm#sanshiki01)を基に当社作成

他の制度に加入していた方(転職された方など)

企業型確定拠出年金(企業型DC)制度に加入していた方

(企業型DC ⇒iDeCoに移換)

企業型DCに加入していた方が、企業型DCのない企業に転職した場合、企業型DCの資産をiDeCoに移す手続きが必要です。

確定給付企業年金(DB)制度に加入していた方

(DB ⇒iDeCoに移換)

転職する前の企業のDBを脱退した方が、次の要件を満たす場合、脱退一時金相当額を、iDeCoに移すことができます。

- iDeCoの加入者であること

- DB制度の脱退後1年以内であること

具体的な手続き等は、運営管理機関にご確認ください。