誰でも簡単!つみたて投資

クイズで学ぼう!つみたて投資

正しいと思う解答の番号を選んでください。

-

Q1

投資開始時から6年後、4,000円まで下落、10年後には8,000円まで回復したファンドがあります。

このファンドに毎月3万円ずつ積立投資すると、10年後の資産はいくらになるでしょうか。 -

![投資開始時の基準価額(10,000口当たり)10,000円、6年後の基準価額4,000円、10年後の基準価額8,000円 [積立投資金額累計360万円]](/life-shisan/method/img/tsumitate/zu_quiz_01.png)

- 基準価額*

- 投資信託の1口あたりの値段のこと。投資家が投資信託を購入・換金する際は基準価額で取引が行われます。運用の成果により1口の値段は変動していきます。

- ※上記はシミュレーションの際に設定した条件であり、実際の運用成果とは異なります。また、税金・手数料等を考慮しておりません。

- ※積立投資は将来の収益を保証したり、相場下落時における損失を回避するものではありません。

- ※上記は毎月末3万円を積立投資したと仮定して試算(最終月末を除く)しており、表示桁未満は四捨五入して表示しています。

-

正解です

不正解です

正解は「約464万円」です

運用途中に6,000円も下落しても、積立投資をすると約104万円の収益になります。

→ 約104万円=約464万円ー360万円これは、同じ金額を投資した場合、基準価額が低いほうが口数を多く取得できるため、積立投資の口数を蓄積する効果が発揮されて、損益を計算する時点での保有口数がより多くなったためです。

■例 投資金額30,000円の場合 基準価額

(10,000口あたり)取得口数 10,000円 30,000口 4,000円 75,000口 損益=投資信託の評価額(保有口数×計算時点の基準価額)ー 投資金額累計で計算されます。

ちなみに、「約288万円」は最初に360万円を一括で投資した場合で、72万円の損失になります。- ※上記はシミュレーションの際に設定した条件であり、実際の運用成果とは異なります。また、税金・手数料等を考慮しておりません。

- ※積立投資は将来の収益を保証したり、相場下落時における損失を回避するものではありません。

- ※上記は毎月末3万円を積立投資したと仮定して試算(最終月末を除く)しており、表示桁未満は四捨五入して表示しています。

- Q2 Aファンドは投資開始時から6年後、16,000円まで上昇、10年後には12,000円になりました。Bファンドは投資開始時から6年後、4,000円まで下落、10年後には8,000円になりました。それぞれ毎月3万円ずつ積立投資した場合、10年後の資産が大きくなるのはどちらでしょうか。

-

![Aファンド:投資開始時の基準価額(10,000口当たり)10,000円、6年後の基準価額16,000円、10年後の基準価額12,000円、Bファンド:投資開始時の基準価額(10,000口当たり)10,000円、6年後の基準価額4,000円、10年後の基準価額8,000円 [積立投資金額累計360万円]](/life-shisan/method/img/tsumitate/zu_quiz_03.png)

- 基準価額*

- 投資信託の1口あたりの値段のこと。投資家が投資信託を購入・換金する際は基準価額で取引が行われます。運用の成果により1口の値段は変動していきます。

- ※上記はシミュレーションの際に設定した条件であり、実際の運用成果とは異なります。また、税金・手数料等を考慮しておりません。

- ※積立投資は将来の収益を保証したり、相場下落時における損失を回避するものではありません。

- ※上記は毎月末3万円を積立投資したと仮定して試算(最終月末を除く)しており、表示桁未満は四捨五入して表示しています。

-

正解です

不正解です

正解は「Bファンド」です

投資開始時の基準価額を割り込んだまま推移した運用成績の悪いBファンドですが、約104万円の収益になります。

→ 約104万円=約464万円ー360万円一方、投資開始時の基準価額を下回ることなく推移したAファンドですが、基準価額が高かったことで積立投資による口数の蓄積が十分行えず、約33万円の損失になります。

→ 約▲33万円=約327万円ー360万円このように、ファンドの成績とつみたて投資効果は逆転することがあります。

つみたて投資は、買付時期の分散により買付価格を平準化すると考えられます。毎月同じ金額を投資した場合、Bファンドでは、基準価額が低いときに多くの口数を取得できたことで、平均の買付価格を低く抑えられました。低い価格での口数の蓄積に加え、基準価額が平均の買付価格を上回ったことにより、つみたて投資の効果につながったといえます。

基準価額が低いときに多く投資できればいいのですが、タイミングを見極めるのはプロの投資家さえも難しいものです。基準価額が高いときに多く投資してしまう危険を避けるためにも、つみたて投資を始めることを検討しましょう。- 基準価額*

- 投資信託の1口あたりの値段のこと。投資家が投資信託を購入・換金する際は基準価額で取引が行われます。運用の成果により1口の値段は変動していきます。

- ※上記はシミュレーションの際に設定した条件であり、実際の運用成果とは異なります。また、税金・手数料等を考慮しておりません。

- ※積立投資は将来の収益を保証したり、相場下落時における損失を回避するものではありません。

- ※上記は毎月末3万円を積立投資したと仮定して試算(最終月末を除く)しており、表示桁未満は四捨五入して表示しています。

つみたて投資を

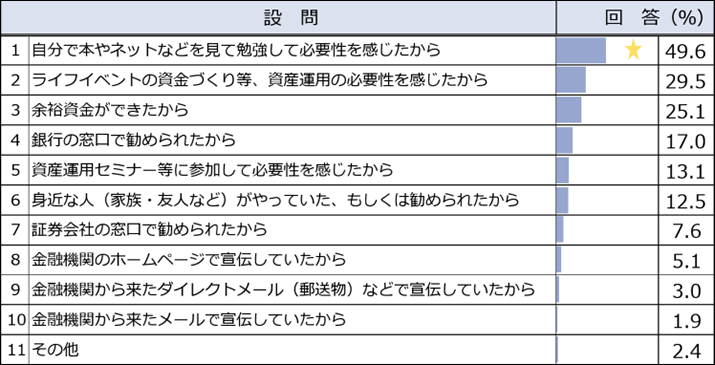

始めたきっかけは?

2人に1人が「自分自身で必要性を感じたから」という自発的な理由です

- 回答者数(N)=824

- (出所)三菱UFJアセットマネジメント調べ

- ・調査期間:【本調査】2017年3月10日調査〜3月12日 調査方法:インターネットリサーチ

- ※実際の選択肢を短く書き換えている場合や全ての選択肢を表示していない場合があります。複数回答可の設問のため、合計は100%になりません。

つみたて投資 3つのポイント

ポイント1.

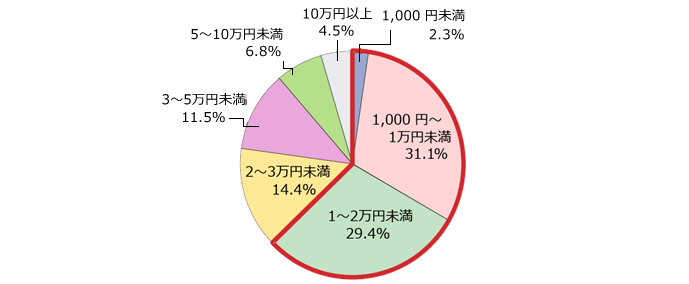

少額から始められる、続けられる

毎月の購入金額は少額から設定(ファンド毎に1千円以上、1千円単位)できるので無理なく始めて、続けていくことができます。

毎月のつみたて金額は?

- 回答者数(N)=824

2万円未満が6割、そのうち1万円未満は3割です。

(出所)三菱UFJアセットマネジメント調べ

調査期間:【本調査】2017年3月10日〜3月12日 調査方法:インターネットリサーチ

ポイント2. 手間がかからない

忙しい方でも、一度始めてしまえば毎月投資信託を自動的に購入するので、手間がかかりません。

積立投資のはなし〜

忙しくても手間をかけずにコツコツ

(1分29秒)

ポイント3.

購入のタイミングで迷わない

毎月自動的に購入するので、購入のタイミングで迷うことがありません。

積立投資によろしく

〜購入タイミングで迷わない

(2分04秒)

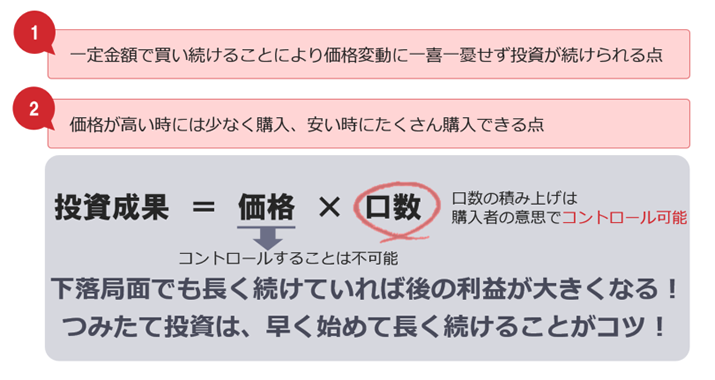

最大の魅力「ドルコスト平均法」

つみたて投資の最大の魅力

「ドルコスト平均法」って?

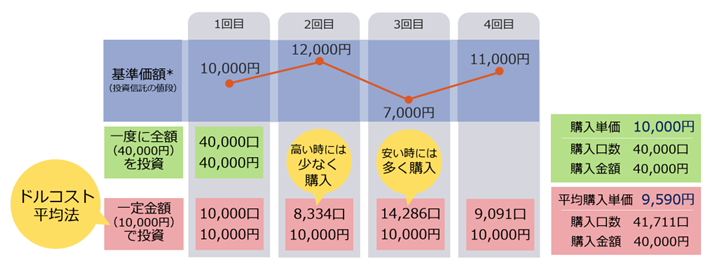

定期的(1ヵ月ごとなど)に、一定金額を株式や投資信託に継続投資することです。高値の場合は少なめに、安値の場合はより多くの株数(口数)を購入できることから、損益のブレを平準化できます。こうした特徴から「時間分散」の投資手法とみなされています。結果として平均購入単価を低く抑えることが期待できます。

「ドルコスト平均法」の特徴

- ※特定の投資対象が値上がり続ける場合、もしくは値下がり続ける場合には、購入時期を分散させることがマイナスに働くこともあります。

「時間の分散」が重要!

投資する際の売買のタイミングをとらえることは非常に難しいことです。つみたて投資は定期的に自動的に引き落とされます。また、一度にすべてのお金を投資するのではなく、「ドルコスト平均法」を活用すれば、購入時期を分散できて、購入価格を平準化する効果があり、リスクが軽減されるのです。

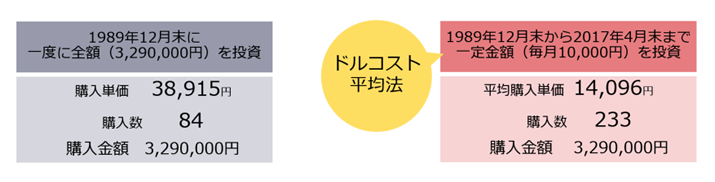

一度に全額を投資した場合と複数回に分けて

投資した場合の比較

- 基準価額*・・・投資信託の1口あたりの値段のこと。投資家が投資信託を購入・換金する際は

基準価額で取引が行われます。運用の成果により1口の値段は変動していきます。 - 1口1円で運用が開始された投資信託は、1万口あたりの基準価額を公表しています。

- ※購入口数=購入金額÷基準価額×10,000口。小数点以下切り上げで計算しています。また、購入時の手数料は考慮していません。

- ※上記はあくまでもシミュレーションであり、特定のファンドの基準価額の推移を示唆するものではありません。

- ※特定の投資対象が値上がり続ける場合、もしくは値下がり続ける場合には、購入時期を分散させることがマイナスに働くこともあります。

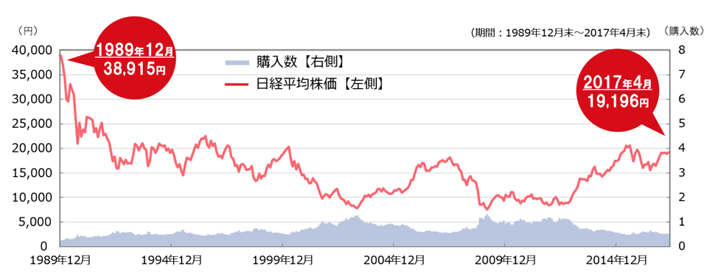

毎月1万円ずつ日経平均株価に投資をした場合

日経平均株価と毎月の購入数の推移

(出所)Bloombergのデータを基に三菱UFJアセットマネジメント作成

- ※上記は日経平均株価(日経225)指数を使用しています。日経平均株価(日経225)とは、東京証券取引所第一部上場銘柄のうち代表的な225銘柄を対象として日本経済新聞社により算出、公表される株価指数です。当指数は、増資・権利落ち等の市況とは無関係の株価変動要因を修正して連続性を持たせたもので、わが国の株式市場動向を継続的に捉える指標として、広く利用されています。同指数に関する著作権、知的所有権その他一切の権利は日本経済新聞社に帰属します。日本経済新聞社は本商品を保証するものではなく、本商品について一切の責任を負いません。

- ※購入数=購入金額÷日経平均株価。小数点以下切り捨てで計算しています。そのため、購入単価と購入数を掛けて計算した金額が購入金額と完全には一致しません。また、購入時の手数料は考慮していません。

- ※実際には日経平均株価を直接買付けすることはできません。

- ※上記はあくまでもシミュレーションであり、日経平均株価の推移を示唆するものではありません。

- ※特定の投資対象が値上がり続ける場合、もしくは値下がり続ける場合には、購入時期を分散させることがマイナスに働くこともあります。

- ※上記は、過去の実績・状況であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

こんなに違う!

つみたて預金とつみたて投資

つみたて預金とつみたて投資では、10年後、20年後の金額に大きな差が出ました。くわしくは、少し長いですが動画をご覧ください。

タラレバ積立投資〜あの時、積立投資を始めていたら

(3分33秒)

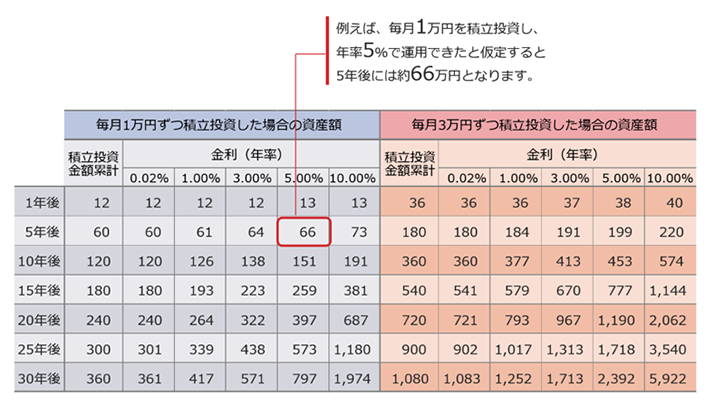

つみたて投資の

金利別シミュレーション

(資産額の単位:万円)

- ※上記のような固定金利・元本保証での運用はシミュレーションの際に設定した条件であり、実際の運用成果とは異なります。また、税金・手数料等を考慮しておりません。

- ※このような運用を可能とする金融商品の存在を前提としているわけではありません。また、預貯金以外の運用性金融商品にはリスクが伴います。したがって、元本保証もありません。

プロが伝授!知っておいて損はない「お金の話」

ファイナンシャル・プランナーの神戸 孝先生が積立投資についてやさしく解説。

投資信託に関するご留意事項

リスクについて

●「投資信託」は国内外の株式および債券等値動きのある有価証券に投資しますので、基準価額は変動します(基準価額の変動要因には、信用リスク、流動性リスク、外貨建資産に投資する場合は為替変動リスク等もあります)。したがってお受取金額が投資元本を下回ることがあります。

お客さまにご負担いただく費用について

●「投資信託」の手数料等の概要は以下のとおりです。手数料等の合計は下記を足し合わせた金額となります。これらの手数料等はファンド・申込金額等により異なるため、具体的な金額・計算方法を記載できません。各ファンドの手数料等の詳細は、投資信託説明書(交付目論見書)・販売用資料等でご確認ください。

- (1)購入時に直接ご負担いただく費用

- 購入手数料・信託財産留保額がかかるファンドがあります。

- (2)投資信託の保有期間中に間接的にご負担いただく費用(ファンドが負担する費用)

- 運用管理費用(信託報酬)が日々信託財産から差し引かれます。

- ファンドによっては実績報酬がかかる場合があります。詳しくは、投資信託説明書(交付目論見書)でご確認ください。

- その他、監査報酬・有価証券売買時の売買委託手数料・組入資産の保管費用等の諸費用等が差し引かれます。

- (3)換金時に直接ご負担いただく費用

- 信託財産留保額がかかるファンドがあります。

その他の重要な事項について

- ●「投資信託」は預金と異なり、元本の保証はありません。

- ●「投資信託」の運用により信託財産に生じた損益は、すべて投資家のみなさまに帰属します。

- ●「投資信託」は預金保険制度の対象ではありません。また、三菱UFJ信託銀行が取り扱う「投資信託」は、投資者保護基金の対象ではありません。

- ●「投資信託」は書面による契約の解除(クーリング・オフ)の適用はありません。

- ●「投資信託」は三菱UFJ信託銀行がお申込みの取り扱いを行い、投資信託委託会社が設定・運用を行います。

- ●ファンドにより、一定期間は換金手数料のかかるものや、信託期間中に中途換金ができないものや、特定日にしか換金申込みができないものがあります。

- ●「投資信託」の購入にあたっては、最新の投資信託説明書(交付目論見書)および補完書面により必ず商品内容をご確認のうえ、ご自身でご判断ください。

- ●投資信託説明書(交付目論見書)および補完書面のご請求・お問い合わせは、三菱UFJ信託銀行の窓口までどうぞ。