1. 手元に残る金額はいくらぐらい?

社会人1年目の初任給・年収

-

大学卒の初任給平均21万200円※

-

社会人1年目の年収(初任給×12ヵ月+ボーナス)約250〜300万円(概算)

-

1年目の手取り金額(年収ー税金等の控除額)約220〜270万円(概算)

2. お金は想像以上にかかるもの

社会人生活1年間でかかる費用

| 項目 | 年間平均額(円) | 男性(〜34歳) | 女性(〜34歳) | |

|---|---|---|---|---|

| 食料1 | 545,151 | 441,439 | ||

| 住居 | 435,463 | 454,142 | ||

| 光熱・水道 | 109,936 | 136,917 | ||

| 家具・ 家事用品 |

60,488 | 47,129 | ||

| 被服及び履物 | 71,242 | 95,264 | ||

| 保健医療 | 49,665 | 77,227 | ||

| 交通・通信 | 250,660 | 268,436 | ||

| 教育・ 教養娯楽 |

319,831 | 224,024 | ||

| その他の 消費支出2 |

183,129 | 322,322 | ||

| 消費支出合計 | 2,025,565 | 2,066,900 | ||

1 食料費内訳※

食材・調味料を購入する金額は女性の方が高く、外食や酒類にかける金額は男性の方が高い結果となっています。

| 項目 | 男性(〜34歳) | 女性(〜34歳) |

|---|---|---|

| 穀類 | 26,236 | 19,026 |

| 魚介類・肉類・乳卵類 | 40,945 | 40,592 |

| 野菜・海藻・果物 | 19,959 | 35,836 |

| 油脂・調味料 | 11,450 | 14,654 |

| 調理食品 | 105,904 | 44,103 |

| 酒類 | 12,879 | 5,144 |

| 外食 | 248,006 | 197,442 |

2 その他の消費支出内訳※

美容院等に行く機会が多く、化粧品などがより必要となる女性の方が高い結果となっています。

| 項目 | 男性(〜34歳) | 女性(〜34歳) |

|---|---|---|

| 理美容サービス(美容院等) | 36,559 | 112,406 |

| 理美容用品(石鹸・化粧品等) | 18,069 | 72,217 |

| 身の回り用品 | 21,680 | 42,673 |

| たばこ | 19,376 | 971 |

| 交際費 | 56,524 | 51,684 |

男女ともに年間の出費額は…

-

一人暮らしの人約203〜207万円

-

実家暮らしの人約88〜99万円

(「被服及び履物」+「保健医療」+「交通・通信」+「教育・教養娯楽」+「その他の消費支出」)

上記のことから、こんなにもお金がかかるということがわかります。

3. 貯蓄ってなかなか難しい

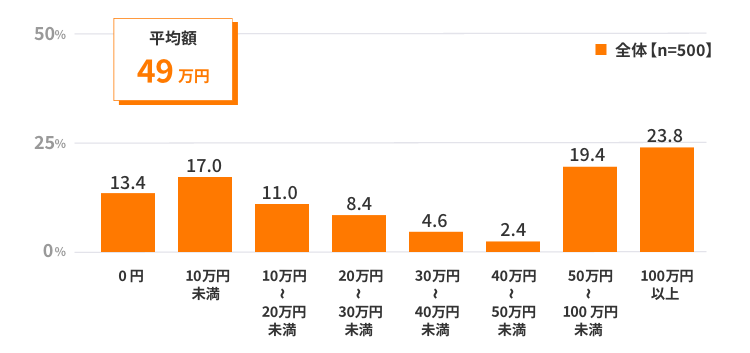

社会人1年目で貯蓄した金額

上記のグラフからみると、社会人1年目の貯蓄した金額の平均値は49万円となっています。

社会人1年目だから貯蓄額が低いのか、年数を重ねていくうちに上がっていくものなのか…

そこで、20代全体の貯蓄額について見てみましょう。

| 20代 | 平均値 | 中央値 |

|---|---|---|

| 単身世帯 (独身) |

121万円 | 9万円 |

| 2人以上 世帯 |

249万円 | 30万円 |

「中央値」…値を小さい順に並べたときに真ん中にある値

上記図表の「中央値」でみてみると、20代単身世帯(独身)は9万円となっており、ほとんどの20代世代が貯蓄できていないことが分かります。

一方で、2人以上世帯は30万円となっており、共働き等によって収入に余裕ができ貯蓄しやすくなった人や、結婚を転機に今後の将来を見据え、貯蓄を意識している人が多いことが分かります。

つまり、社会人1年目だから貯蓄額が少ないということではなく、20代全体でみても独身かつ具体的な貯蓄目的をもっていない人にとって計画的に「貯蓄」をすることは、そう簡単なことではないのです。

4. しかし貯蓄の目標値は高い

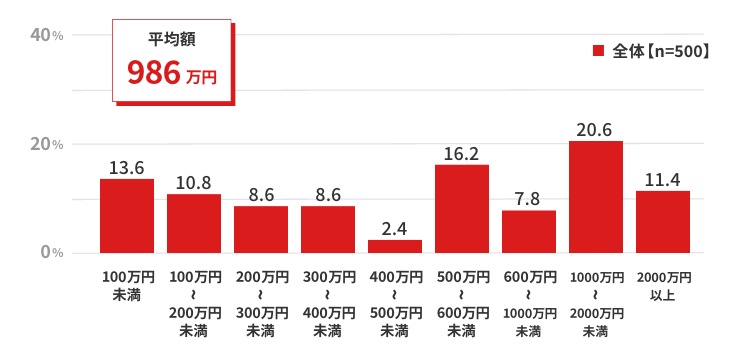

社会人2年目が考える30歳時点の目標貯蓄額

30歳時点の目標貯蓄額の平均値は986万円。

新卒入社〜30歳になるまでの8年間で考えると、単純計算で1年間で約123万円貯蓄していく必要があります。

社会人1年目の平均貯蓄額「49万円」というデータからみても、実際に30歳時点の目標貯蓄額「986万円」を目指すのであれば、計画的に貯蓄をしていく必要があるのです。

しかし、貯蓄がなかなかできていない20代にとっては、この目標貯蓄額は高いものであり、簡単に達成できるものではありません。

また、人生の転機が多い30代にとって、以下の項目に費用がかかる場合があります。

| 結婚 |

総額:約415.7万円

|

|---|---|

| 子育て (教育費) |

・すべて公立:約574万円

・すべて私立:約1,838万円 |

| 住宅購入 |

・戸建て住宅:約4,290万円

・マンション:約4,716万円 |

その他

| 車購入 (※1) |

普通自動車:約370万円

|

|---|---|

| 海外留学 (※2) |

・短期(1週間):約10〜40万円

・長期(1年間):約200〜500万円 参考)

イギリスで語学留学(2週間)⇒約15〜50万円 アメリカで専門学校留学(6カ月半)⇒200万円前後 |

| 転職 |

転職期間中の生活費・家賃・交通費など

|

留学くらべーる

これらの費用を踏まえると、人によっては上記の平均目標貯蓄額より高めに設定しておく必要があります。

5. 将来のために資産形成を考えよう

将来に差がつく資産形成のやり方

若いうちから資産形成をしている人と、していない人では、将来に差がでてきます。

ポイントは、いかに早期で資産形成を始めたか否かです。

それでは、実際にどうしたらいいのか、資産形成のやり方を3ステップでご紹介します。

-

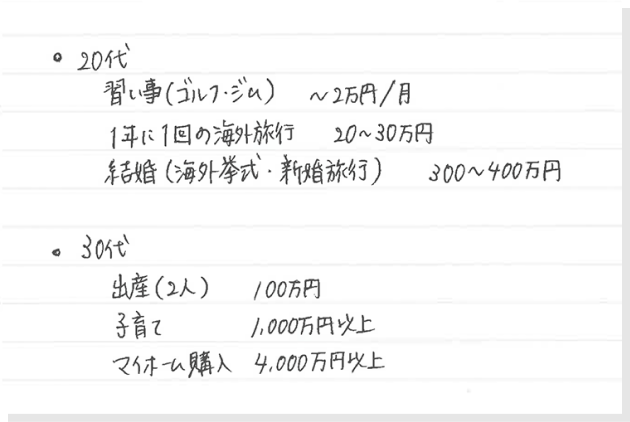

STEP1人生プランを書き出してみよう

自分の人生プラン、またそれらにかかる費用をメモに書き出すことで、今後どのくらいのお金が必要になるのか時系列で把握することができ、早い段階で貯蓄の計画を立てることができます。

「人生プランの作り方」の詳細はコチラ

-

STEP2お金を貯める仕組みを作ろう

貯蓄を確実にしていくための方法として「先取り貯蓄」があります。この仕組みは、給料から先に貯蓄分を差し引き、残った分を生活費に充てるというものです。まだ実践していない人は、この機会にチェックしてみましょう。

「先取り貯蓄」の詳細はコチラ -

STEP3お金を育ててみよう

お金を金利の低い金融商品に預けるだけでは、お金は増えていきません。そこで、着目してほしいのが「積立投資」です。貯蓄分の一部を積立投資に回すことで、自身のお金を育てることができます。リスクを抑えつつ、少額から無理なく続けていくことができる積立投資を活用してみましょう。

制度の詳細についてはこちら

資産形成について考え始めることは、自分の未来をより豊かなものにするための最初の一歩でもあります。この3ステップを通して、自分の今後の人生について、そして「お金を育てる」ことについて早いうちから考え、取り組んでいきましょう。